Quando la Repubblica popolare cinese (Rpc) e l’Italia ristabilirono i rapporti diplomatici nel 1970 la Cina era un paese impoverito, reduce da due decenni di sostanziale chiusura al resto del mondo e da una pesante recessione nel biennio 1967-68 per effetto della Rivoluzione culturale. Il Prodotto interno lordo (Pil) misurato in dollari statunitensi (costanti 2010) era un quinto di quello italiano e quello pro-capite un settantasettesimo. Nel 2019, prima della pandemia da COVID-19, il Pil cinese ha raggiunto un volume cinque volte maggiore rispetto a quello italiano, mentre il Pil pro-capite cinese si è attestato a circa un quarto, sempre a dollari costanti 2010. In uno scenario caratterizzato dalla continua crescita economica della Rpc e dalla sostanziale stagnazione dell’Italia non può stupire che le relazioni economiche tra i due paesi si siano fortemente modificate e che esse siano destinate a mutare ancora nei prossimi anni. In questo contributo si ripercorre brevemente la storia dei rapporti economici degli ultimi cinquant’anni, con particolare attenzione ai decenni più recenti, per poi analizzare i possibili scenari futuri.

Fin dagli inizi, le aspettative sul ruolo che avrebbero potuto giocare i rapporti bilaterali, all’interno del più ampio quadro delle relazioni economiche internazionali di Roma e Pechino, hanno scontato un eccesso di ottimismo. Il richiamo all’antica Via della Seta, alle millenarie civiltà dei due paesi, al vasto potenziale del mercato interno cinese e alla capacità di esportare delle imprese italiane facevano immaginare grandi prospettive per il futuro. La realtà dei numeri, come si vedrà, restituisce una situazione meno brillante, anche se non priva d’interesse. E anche oggi gli auspici per un grande rilancio del partenariato economico e politico bilaterale, culminati con la visita di Stato del Presidente Xi Jinping in Italia nel marzo 2019, si scontrano con dinamiche internazionali molto problematiche, dominate dalle tensioni tra Stati Uniti e Cina e dalla crescente sfiducia reciproca tra i governi europei e Pechino.

Fino al 1978 i rapporti economici tra Italia e Rpc sono stati estremamente limitati, essendo la Cina maoista un paese di fatto autarchico dal punto di vista economico. Le imprese italiane che interagivano con la Cina prima dell’avvio della politica di riforme e apertura erano un numero esiguo. Le più importanti erano la Montedison, che vendeva in Cina fertilizzanti, la Fiat, che esportava piccoli veicoli industriali Iveco, ed Eni, limitatamente al settore vernici. Le esportazioni cinesi verso l’Italia erano ancora più limitate. Il prodotto più esportato era, ancora una volta, la seta che veniva acquistata prevalentemente da imprenditori comaschi. Anche nei primi anni dopo l’apertura commerciale del 1978 i rapporti economici bilaterali rimasero molto limitati fino all’entrata della Cina nell’Organizzazione Mondiale del Commercio (OMC), nel 2001. Mancò il traino delle grandi imprese, come illustrato dal caso Fiat: negli anni Ottanta e Novanta la Fiat orientò le proprie strategie di crescita verso l’America latina, non seguendo gruppi come Volskwagen nella penetrazione del mercato cinese, fatta eccezione per la già citata Iveco. All’inizio degli anni Novanta l’Italia giocò un ruolo importante per favorire la normalizzazione dei rapporti diplomatici tra l’Unione Europea e la Cina dopo la crisi di piazza Tian’anmen, ma senza apprezzabili conseguenze sul versante commerciale. Fu un’opportunità mancata: il governo cinese aveva aperto alla possibilità per le imprese italiane di partecipare allo sviluppo dell’area di Pudong di Shanghai, vera e propria vetrina della modernizzazione urbana dell’intero paese, ma l’Italia non ebbe la forza di giocare questa partita così decisiva, anche a causa delle turbolenze che affliggevano l’economia e la politica italiana in quegli anni. Ancora, nel 2001 la compagnia di bandiera Alitalia, a seguito di uno degli ennesimi piani di ristrutturazione, preferì abbandonare alcune rotte da e per la Cina per concentrarsi su altri mercati come l’America latina e l’Africa[1], mentre Lufthansa si avviava a diventare un player globale dell’aviazione civile proprio grazie a significativi investimenti sulle tratte asiatiche.

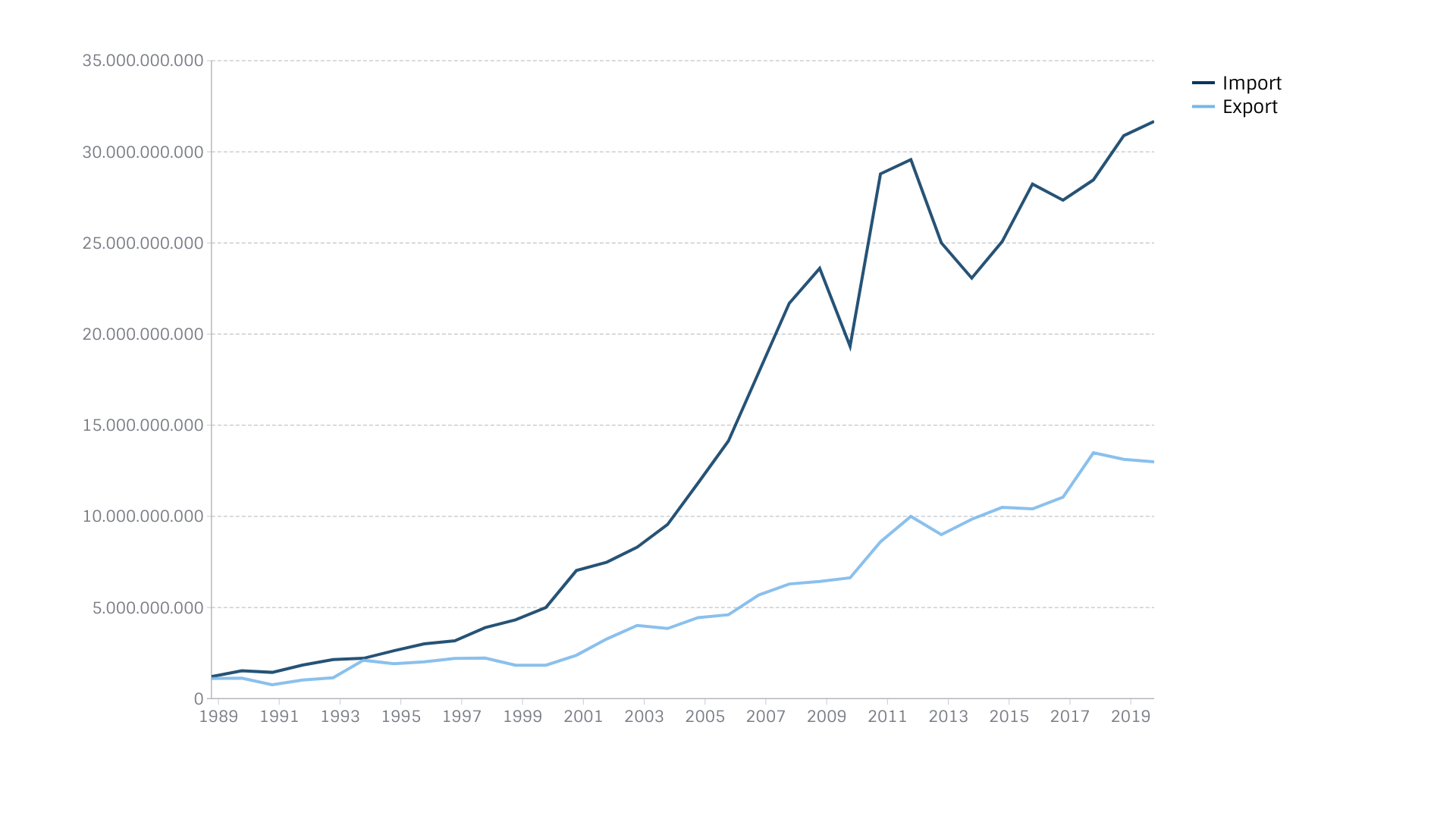

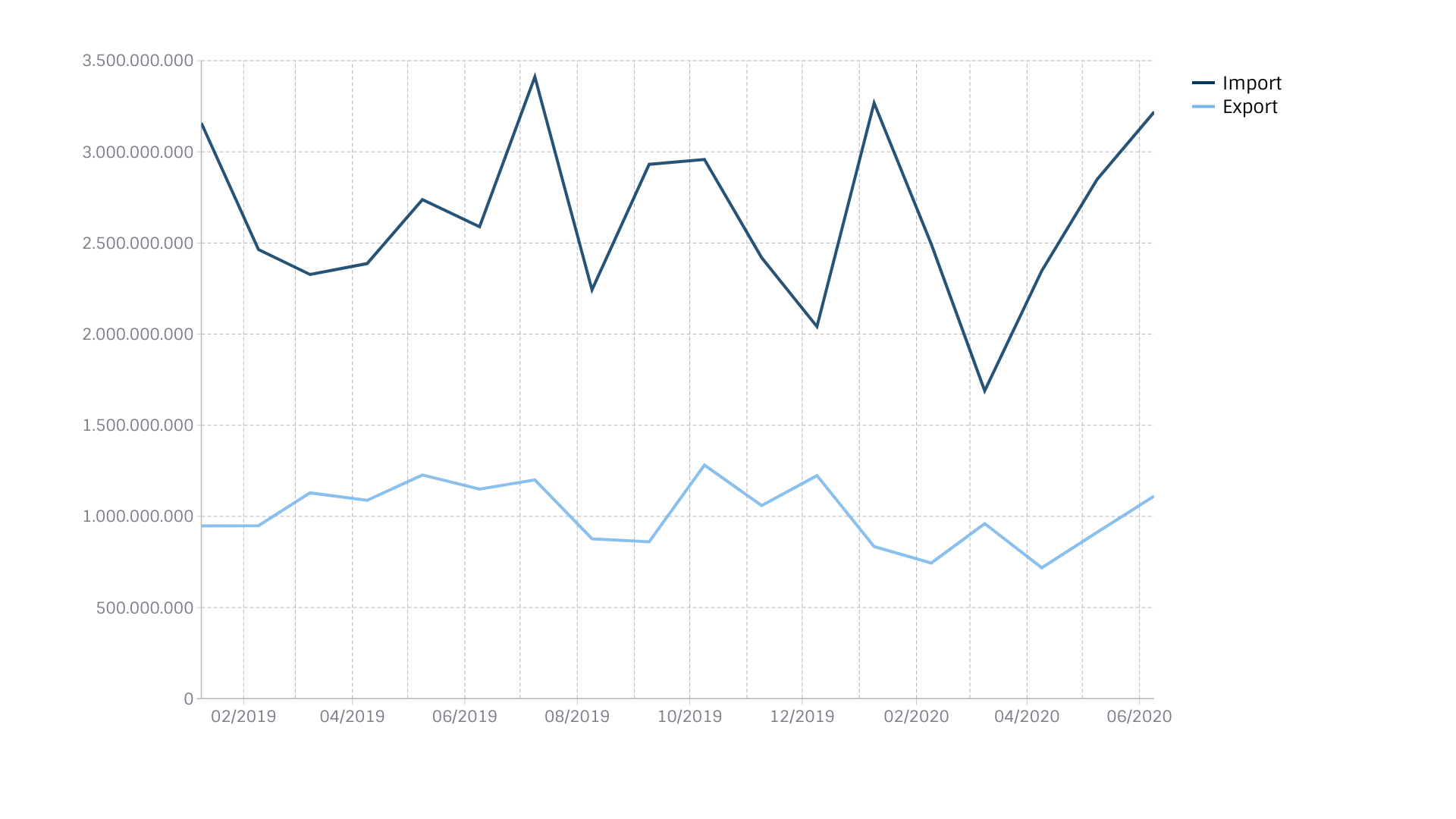

L’entrata della Cina nell’Organizzazione Mondiale del Commercio fu sicuramente un punto di svolta anche per i rapporti economici bilaterali. I dati sul commercio sono molto chiari. I flussi commerciali, in particolare le importazioni in Italia, crescono già dagli anni Novanta, ma è dal 2001 che i valori aumentano notevolmente, come evidenziato nella Figura 1.

Fonte: Eurostat.

La Cina comincia a esportare verso l’Italia ciò che è in grado di produrre per il resto del mondo, in particolare, quindi, beni ad alta intensità di lavoro, quali abbigliamento, giocattoli e mobili, e l’Italia comincia a esportare in Cina ciò di cui la Cina ha bisogno, in particolare meccanica e macchinari.

Fonte: Università di Harvard, Atlas of Economic Complexity (https://atlas.cid.harvard.edu)

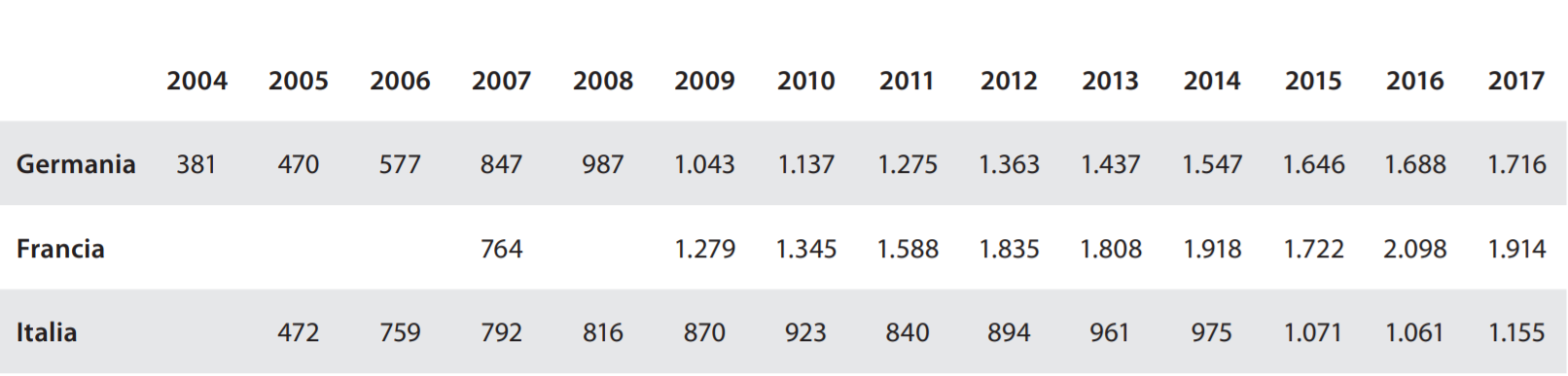

Insieme all’intensificarsi dei rapporti commerciali, dal 2001 si registra una crescita anche degli investimenti diretti delle imprese italiane in Cina. Minori costi di produzione e accesso al mercato locale sono le motivazioni principali delle scelte d’investimento. I settori coinvolti corrispondono in gran parte a quelli di esportazione: la meccanica e gli impianti industriali – di cui la Cina necessita – sono i principali. Si spostano in Cina le produzioni meno avanzate per servire il mercato locale e altri mercati che hanno bisogno di prodotti a prezzi competitivi, mentre la fascia alta della clientela internazionale continua a essere servita dalla produzione italiana. Anche per alcuni prodotti tipici del Made in Italy, come l’abbigliamento e l’arredamento, la Cina diventa presto un’opportunità per produrre i beni di fascia media a costi più competitivi, da vendere poi in altri mercati, inclusi Europa e Stati Uniti. Al contrario di quanto avviene con i dati relativi al commercio internazionale, è difficile indicare con precisione il numero delle imprese italiane (o di qualsiasi altro paese) presenti in Cina. La gran parte degli investimenti diretti esteri (Ide) in Cina passa per Hong Kong e molte imprese europee che scelgono di investire nel paese lo fanno attraverso holding che sono registrate in Olanda, Lussemburgo o altri centri a fiscalità agevolata. Questo fa sì che i dati ufficiali possano restituire una figura distorta. A metà anni Duemila il valore degli investimenti italiani era circa un quinto degli investimenti tedeschi e un terzo di quelli francesi. Se guardiamo alla numerosità degli investimenti le distanze invece sono meno nette.

Tabella 1: Numero di imprese europee insediate in Cina[2]

Fonte: Eurostat – Outward FATS, main variables – NACE Rev.

Ne consegue che i singoli investimenti erano, in media, di portata più limitata rispetto a quelli francesi e tedeschi, in linea con le caratteristiche della manifattura italiana, che ha il suo motore principale nelle imprese di piccole e medie dimensioni. Il decennio successivo all’ingresso nell’OMC è caratterizzato da un insieme di opportunità non sempre sfruttate e di sfide spesso perse. In questo periodo, infatti, le esportazioni cinesi hanno spiazzato le produzioni italiane. È un fenomeno che ha colpito molto di più l’Italia rispetto a Francia e Germania, perché l’Italia aveva un profilo produttivo molto più simile a quello cinese. Le grandi opportunità che il mercato cinese sembrava offrire al sistema imprenditoriale italiano non sempre sono state sfruttate. I motivi sono molteplici. Da un lato, alla prova dei fatti il mercato della Rpc si è mostrato molto meno aperto di quanto potesse apparire, continuando a favorire le grandi aziende di Stato cinesi. Dall’altro, l’Italia non disponeva di quella tipologia di prodotti a più alto valore aggiunto che la Cina iniziava a ricercare. In altre parole, negli anni Novanta e nei primi anni Duemila si registrava una duplice dinamica di “competizione asimmetrica” e di “asincronia delle opportunità” che ha inciso negativamente sui rapporti economici bilaterali, mantenendo la bilancia commerciale in perdurante deficit per l’Italia[3]. Un mercato grande, complesso e in rapida trasformazione quale quello cinese poco si addiceva a imprese medio-piccole con una propensione all’internazionalizzazione contrastata e non sempre strategica. Chi invece produceva le tecnologie richieste in Cina ha sicuramente avuto un maggiore successo, così come hanno ottenuto ottimi risultati le produzioni del lusso che vedono, oggi, nella Cina il primo mercato di sbocco, tra vendite nella Repubblica popolare cinese e vendite ai cinesi fuori dalla madrepatria.

Gli anni più recenti hanno visto cambiare il quadro di riferimento. Le esportazioni verso la Cina hanno rallentato molto la loro crescita, mentre la dinamica delle importazioni, dopo il rallentamento a seguito delle crisi del 2009 e del 2013, ha sostanzialmente ripreso il suo trend ascendente. Tuttavia, è cambiata la composizione dei flussi commerciali, in particolare delle importazioni.

Fonte: Università di Harvard, Atlas of Economic Complexity (https://atlas.cid.harvard.edu).

Come evidenziato nella Figura 3, la Cina oggi è in grado di esportare in Italia, e non solo, produzioni molto più complesse sia nell’elettronica, sia nella meccanica. Per quanto riguarda la composizione delle importazioni, l’Italia acquista dalla Cina apparecchiature elettriche e macchinari (rispettivamente 21,1% e 17,8% del totale delle importazioni). Le apparecchiature elettriche stanno aumentando di volume e percentuale sull’importazione totale, mentre i macchinari stanno crescendo in volume ma sono stabili in percentuale. La manifattura leggera, come il tessile–abbigliamento e la pelletteria, rappresenta il 15% delle importazioni totali, in calo sia in volume sia in percentuale.

L’Italia esporta in Cina principalmente macchinari e tecnologie, mentre i tradizionali prodotti Made in Italy (alimentari, moda, mobili, etc.) coprono circa il 20% delle esportazioni totali. Sorprendentemente, l’Italia non solo esporta meno macchinari o automobili in Cina rispetto alla Germania, ma anche meno alimentari e bevande: in realtà, i prodotti alimentari di alta qualità dell’Italia si rivolgono a un mercato relativamente di nicchia, mentre la Germania vende principalmente prodotti di largo consumo come birra, latte e carne.

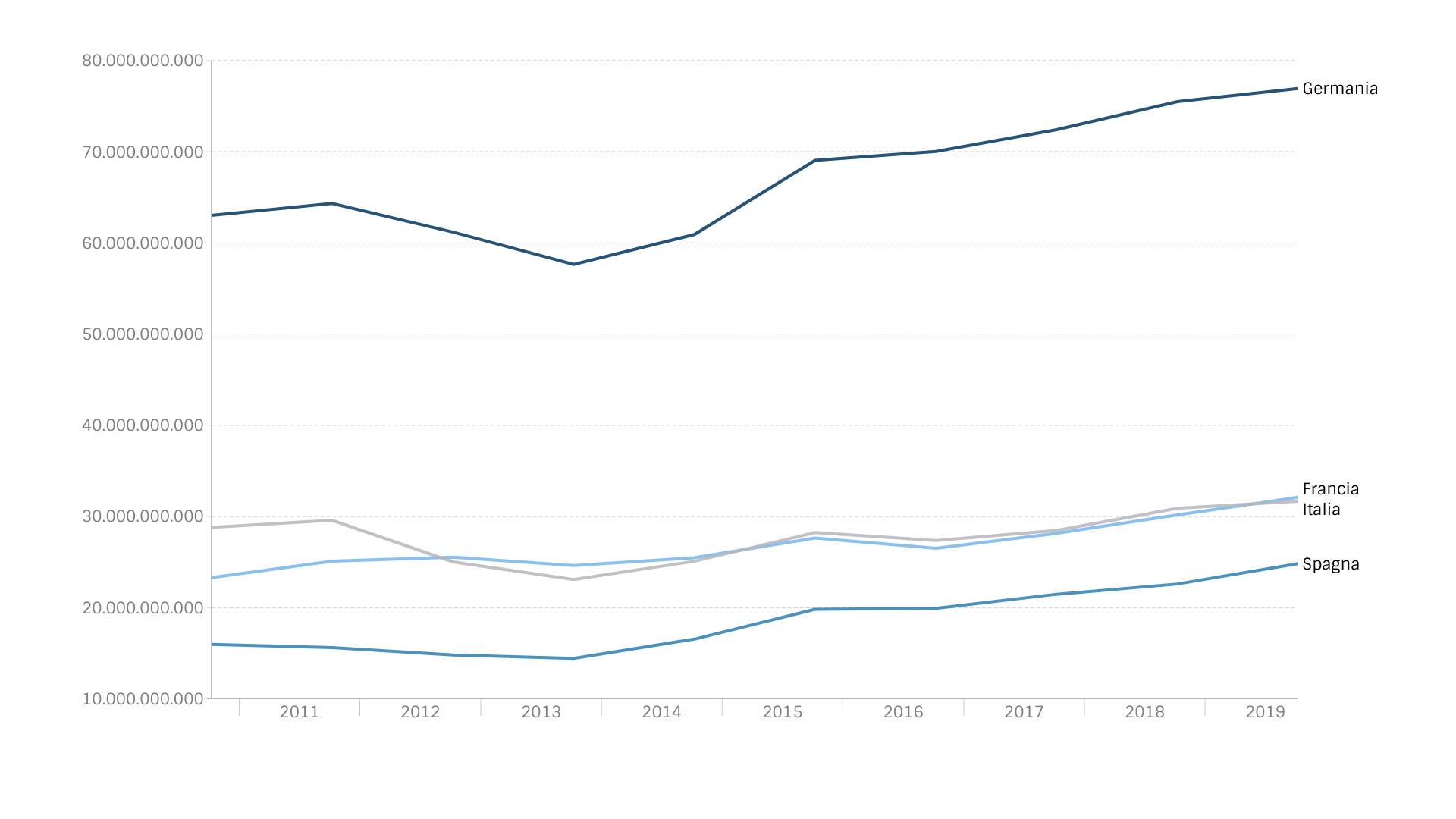

Negli ultimi cinque anni il commercio bilaterale con la Cina è cresciuto da 36,6 miliardi di euro a 44,6 miliardi di euro, passando dal 4,7% del commercio totale italiano al 4,9%[4]. I numeri dell’Italia sono sostanzialmente in linea con quelli francesi (anche se esportiamo di meno), ma molto inferiori rispetto a quelli della Germania.

Fonte: Eurostat.

La Cina è quindi per l’Italia un partner importante ma non ancora preminente. Se la Cina è il nostro terzo fornitore (31 miliardi di euro) dopo Germania (69 miliardi) e la Francia (36 miliardi), essa è, per contro, soltanto il nono mercato di sbocco per le produzioni italiane, con quasi 13 miliardi esportati, ben distante non soltanto da Germania (58 miliardi), Francia (49 miliardi) e Stati Uniti (45 miliardi), ma anche da mercati che sono sì più vicini ma anche molto più piccoli come quello svizzero (26 miliardi) e belga (14 miliardi).

L’integrazione economica con la Cina non si limita però agli scambi bilaterali. L’Italia contribuisce alla produzione di beni in paesi terzi, che poi trovano in Cina il loro mercato di sbocco finale. L’esempio più importante è rappresentato dalle filiere dell’automotive, in cui le aziende italiane vendono in Germania la componentistica che viene assemblata da marchi come Volskwagen, BMW o Mercedes, che a loro volta esportano il prodotto finito in Cina. Altre filiere della meccanica hanno logiche simili. Anche le interazioni con la Cina nel settore del lusso sono sottostimate. Per molte imprese di questo settore i consumatori cinesi sono il primo o secondo mercato di sbocco. Solamente una parte di questi, però, compra mentre si trova in Cina: in media circa i due terzi, con importanti differenze tra sotto-settori, comprano quando si trovano all’estero o a Hong Kong. Le motivazioni di tale comportamento sono duplici: da un lato, i prezzi in Cina sono più elevati a causa di dazi e di una tassazione particolarmente elevata sui beni di lusso, dall’altro all’estero i consumatori cinesi percepiscono un rischio minore di acquistare prodotti contraffatti.

Per quanto riguarda gli investimenti esteri italiani verso la Cina, il flusso negli anni più recenti sembra essere diminuito. La Cina resta un paese con bassi costi complessivi di produzione, ma sempre meno conveniente, visti gli aumenti in particolare del costo del lavoro. Oggi i costi di produzione delle Province costiere – le aree tuttora più orientate all’export – non sono distanti dai costi dei paesi dell’est Europa o del Messico. A questo si aggiunge il fatto che il mercato interno cinese si è rivelato certamente interessante, ma non tanto quanto ipotizzato fino a pochi anni fa. In sostanza chi poteva investire in Cina con buone probabilità di profitto lo ha già fatto nel passato, ed è possibile che si assista a un ri-orientamento delle strategie di investimento. Non sono ancora consistenti le chiusure e lo spostamento delle produzioni verso altri paesi ma ci sono casi di imprese che hanno deciso di aprire nuove installazioni produttive altrove piuttosto che potenziare, come previsto, la propria presenza in Cina. Ciò avviene soprattutto nel caso di aziende che producono in Cina per il mercato nordamericano: il rischio che i dazi imposti da Washington nell’escalation commerciale tra Cina e Stati Uniti colpiscano anche le proprie esportazioni è elevato. Si impone perciò una diversificazione della localizzazione dei siti produttivi.

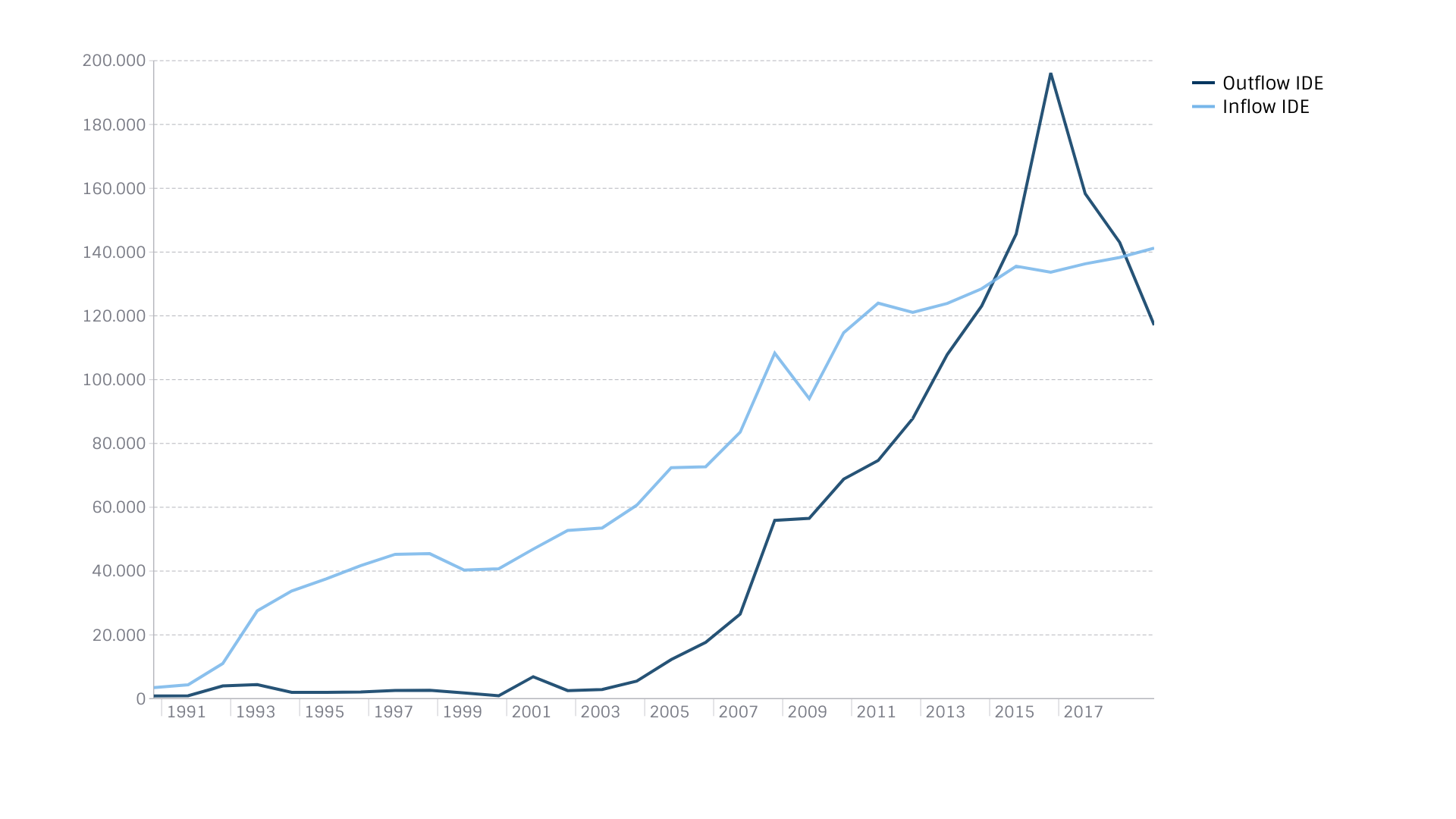

Se negli ultimi anni si è verificato un rallentamento degli investimenti italiani in Cina, si è però registrata, di contro, una crescita importante degli investimenti cinesi nel mondo e anche in Italia.

Fonte: Banca Mondiale.

Secondo i dati raccolti dal Rhodium Group[5], tra il 2000 e il 2019 l’Italia è stata il secondo paese europeo destinatario di investimenti cinesi (15,9 miliardi di euro), dopo la Germania (22,7 miliardi di euro). L’acquisizione di Pirelli da parte di ChemChina nel 2015, un’operazione dal valore complessivo di oltre 7 miliardi di euro, fu all’epoca la più grande di sempre da parte di una multinazionale cinese – ma negli anni ce ne sono state molte altre, in diversi settori, dalla meccanica, il più rappresentato, alla moda, agli elettrodomestici, con risultati non uniformi. Secondo il rapporto annuale 2020 del CeSIF,[6] le imprese italiane partecipate da gruppi cinesi (inclusa Hong Kong) sono oltre 700 per un totale di 43.700 dipendenti, e registrano ricavi per oltre 25 miliardi di euro. Molto importanti sono anche le partecipazioni azionarie di minoranza in imprese e gruppi di rilievo nazionale come Ansaldo Energia e Cdp Reti (di cui la China State Grid ha acquisito una quota del 35%), così come partecipazioni ancora più ridotte in banche come Intesa San Paolo e Unicredit e imprese strategiche come Snam, Terna, Eni, Enel, Sace, Fincantieri.

È interessante notare come spesso le quote possedute siano appena superiori al livello che ne rende obbligatoria la pubblicità, come se questi investimenti, oltre che a una logica finanziaria, rispondessero anche alla volontà della Cina di farsi riconoscere come un partner internazionale di prestigio. Può forse rientrare in questa logica l’acquisto della squadra di calcio Internazionale da parte del gruppo Suning. Pur nel rallentamento degli investimenti cinesi all’estero verificatosi negli ultimi anni, dovuto sia al mutamento delle condizioni interne al mercato cinese (dove l’indebitamento comincia ad essere un problema molto sentito) sia a causa di un atteggiamento meno accondiscendente da parte delle autorità europee e nazionali, le imprese cinesi continuano a cercare opportunità d’investimento in Italia. I settori di maggiore interesse rimangono la meccanica e la meccanica strumentale, ma anche settori come la farmaceutica e il biomedicale sono oggetto di significativa attenzione. In generale, si registra la tendenza a privilegiare gli investimenti che abbiano un know-how specifico e/o un brand riconosciuto e mostrino una particolare attenzione alla ricerca e sviluppo.

Il futuro dei rapporti economici tra Italia e Cina dipende da diversi fattori, alcuni interni ai due paesi, altri esterni, spesso interdipendenti tra di loro. Pechino sembra reagire strategicamente con maggior forza alle politiche di contenimento degli Stati Uniti, da un lato attraverso la Belt and Road Initiative (BRI) – che ha l’obiettivo di consolidare i rapporti economici, ma non solo, con quanti più paesi possibile – e, dall’altro, con politiche interne come il programma Made in China 2025, che ha lo scopo di rendere la Cina più autonoma e globalmente competitiva per quanto riguarda le tecnologie nei settori avanzati, e più focalizzata sul rafforzamento del mercato interno. Inoltre, la tensione con gli Stati Uniti in ambito commerciale e tecnologico ha riflessi molto importanti anche sull’Europa e sull’Italia. Infine, la pandemia da COVID-19 sta avendo ripercussioni di breve periodo ma è probabile che anche nel lungo periodo sia destinata a influenzare la percezione del comportamento della Cina nello scenario internazionale.

L’Italia è stato il primo paese fondatore dell’UE e primo dei G7 a firmare un Memorandum of Understanding (MoU) con la Cina relativo alla BRI, destando molte preoccupazioni sia a Washington sia a Bruxelles. La genesi di questa intesa è stata lunga e complessa. Una prima bozza, non ufficiale, prevedeva accordi di collaborazione piuttosto vincolanti, mentre la versione finale è molto più lasca. Il testo dell’MoU richiama comunque, da parte dell’Italia, il rispetto delle tradizionali alleanze e dei principi della legislazione europea[7]. Sicuramente per la Cina si tratta di un importante successo diplomatico, ma da un punto di vista dell’engagement economico probabilmente Pechino si aspettava qualcosa di più. Non va dimenticato che il giorno dopo la firma del MoU, avvenuta a Roma nel marzo 2019, il Presidente Xi è volato a Parigi per firmare accordi commerciali del valore di 30 miliardi di euro,[8] molti di più dei 7 miliardi previsti dai 29 accordi scambiati a margine della firma del MoU a Roma, peraltro più simbolici che economicamente significativi. Inoltre, il trend delle esportazioni italiane verso la Cina, al netto degli effetti della pandemia da COVID-19, sembra essere rimasto abbastanza piatto. A titolo aneddotico, merita richiamare uno dei successi che sono stati accreditati alla firma del MoU: le nuove opportunità per l’esportazione di arance italiane in Cina. Mentre è sicuramente troppo presto per dare un giudizio complessivo sull’intesa, si può già constatare come essa abbia generato esportazioni di arance italiane in Cina per 162.460 € nel 2019, mentre l’export spagnolo del medesimo prodotto verso il mercato cinese nello stesso anno ha superato i 43 milioni di euro. Questo a dimostrazione del fatto che per esportare in Cina un MoU non è condizione necessaria né sufficiente: la logica del governo italiano, secondo cui l’accordo sarebbe servito a recuperare terreno in ambito commerciale rispetto agli altri partner europei, trascurava il fatto che per Pechino la firma di un accordo BRI – iniziativa ora iscritta nello statuto del Partito comunista cinese – ha un significato eminentemente politico[9]. Ciò forse spiega i motivi per cui l’MoU tenda a non dare i frutti sperati.

Uno degli aspetti più importanti della BRI è rappresentato dagli investimenti infrastrutturali. È vero che la gran parte di questi sono concentrati in Asia, ma anche l’Europa ne è coinvolta, se non altro perché il nostro continente è l’approdo finale di molti corridoi della BRI. La Cina ha investito in diversi porti del Mediterraneo, primo fra tutti il porto del Pireo in Grecia, ma grandi aziende cinesi hanno anche investito ed operano in molti scali marittimi italiani. Si tratta di investimenti strategici nella logistica, che permettono di veicolare al meglio le esportazioni cinesi nei mercati europei. Il controllo dei porti ha anche un importante riflesso geopolitico perché permette a un paese come la Cina, dove le imprese agiscono di massima in concerto con le autorità, di indirizzare i traffici commerciali non solo dove è economicamente più efficiente ma anche dove è politicamente più opportuno. In questo senso, gli interessi di mercato e l’interesse del Partito-Stato si confondono, secondo una prospettiva tipica del nazionalismo economico. Non è un caso che l’ambasciatore statunitense a Roma, Lewis Eisenberg, abbia ripetutamente visitato i porti italiani di Venezia, Genova e Trieste, e abbia esplicitamente dichiarato che gli investimenti cinesi in queste infrastrutture comporterebbero un rischio per la sicurezza nazionale.[10] Nell’ambito del MoU sulla BRI, infatti, sono stati siglati due accordi di cooperazione tra l’autorità di sistema portuale del Mare adriatico orientale, l’Autorità di sistema portuale del Mar ligure, e la China Communications Construction Company.

Il programma Made in China 2025, meno noto in Italia, potenzialmente potrà avere sulle relazioni bilaterali un impatto anche maggiore rispetto alla BRI.[11] Esso, infatti, si pone l’obiettivo di sviluppare in Cina macro-settori industriali cruciali per lo sviluppo del paese. Alcuni di questi, come la meccanica avanzata o il comparto delle macchine agricole, sono in diretta concorrenza con produzioni italiane. L’obiettivo è quello di aumentare il contenuto indigeno della produzione industriale considerata strategica, e aumentarne l’efficienza. Gli strumenti spaziano dai sussidi al trasferimento tecnologico più o meno forzato, alle condizioni di favore per le imprese che producono in Cina. Si tratta, quindi, di una sfida duplice per le nostre imprese. Da un lato diventa più difficile essere competitivi sul mercato cinese, a meno che non ci si strutturi con una forte presenza in loco, dall’altro le imprese cinesi diventano molto più competitive sui mercati terzi, con il rischio di sottrarre quote di mercato ad aziende italiane in essi già presenti.

Le tensioni tra Cina e Stati Uniti avranno un impatto anche in Europa e in Italia. Anche in questo caso le chiavi di lettura possono essere molteplici. Focalizzando l’attenzione sul commercio, l’accordo firmato a inizio 2020 tra Stati Uniti e Cina e noto come Phase One (perché avrebbe dovuto rappresentare la prima fase di una tregua) prevede un aumento importante delle importazioni cinesi dagli Stati Uniti, che sicuramente andranno a spiazzare le esportazioni da altri paesi verso la Cina.[12] La Cina si è impegnata in particolare ad aumentare le importazioni di prodotti agricoli di base come soia e cereali, che l’Italia non esporta in grandi quantità, ma anche di altri prodotti come la carne suina e bovina che potrebbero invece spiazzare gli omologhi produttori italiani. Va detto che ad oggi, a causa delle peste suina in Cina, la domanda di carne dall’estero è molto forte e quindi l’accordo con gli Stati Uniti non sembra aver per ora svantaggiato le produzioni italiane. Anche le importazioni manifatturiere dagli Stati Uniti che la Cina si è impegnata ad aumentare non sono in particolare concorrenza con le esportazioni italiane, anche se qualche filiera potrebbe subire delle perdite.

Più complessa è la competizione tecnologica ormai conclamata tra Cina e Occidente. La sfida nel campo del 5G è sicuramente la parte più visibile, ma le ramificazioni sono molto più estese. Le pressioni degli Stati Uniti per non utilizzare tecnologie del colosso delle telecomunicazioni Huawei nelle reti 5G sono molto forti, come illustrato nel contributo di Francesco Silvestri sulle pagine di questa rivista. La motivazione è che la componentistica cinese nelle reti potrebbe costituire una minaccia per la sicurezza nazionale, giacché si teme che i servizi forniti dall’azienda, formalmente privata, possano rivelarsi un cavallo di Troia del Partito-Stato cinese per acquisire informazioni riservate, godendo di indebiti vantaggi strategici.

Nel maggio 2019, il Presidente Trump ha vietato a Huawei l’accesso al mercato statunitense delle apparecchiature per le telecomunicazioni 5G, e ha proibito alle aziende statunitensi di vendere componenti e software alla società cinese. Rinunciare al 5G di Huawei, però, significa rivolgersi ad altri fornitori ad oggi più costosi e arretrati da un punto di vista tecnologico. In altre parole, ridurre la dipendenza da una Cina politicamente più assertiva, fino all’estrema opzione del disaccoppiamento (decoupling) dell’economia statunitense da quella cinese, potrebbe costare caro alle aziende occidentali. Ancora più incisive potranno essere le limitazioni che Washington ha adottato verso le imprese che vendono tecnologie anche indirettamente in Cina: nel maggio 2020, infatti, la Casa Bianca ha vietato anche la vendita a Huawei di componentistica che viene realizzata altrove ma utilizzando attrezzature e macchinari di origine statunitense. Attualmente non vi sono notizie di imprese italiane che abbiano dovuto interrompere le loro esportazioni in Cina perché nei loro prodotti erano integrate tecnologie statunitensi che necessitano di autorizzazioni, ma, ad esempio, il Centro di Ricerca e Sviluppo Huawei di Milano è una delle società che non possono liberamente commerciare con gli Stati Uniti. Non si può però escludere che questi vincoli si facciano più stringenti in futuro, così come è plausibile che le inevitabili reazioni cinesi contro le imprese statunitensi finiscano per colpire anche aziende italiane che forniscono quelle statunitensi.

La pandemia da COVID-19 ha un duplice effetto sui rapporti commerciali bilaterali. C’è un effetto di breve periodo, che si può chiaramente vedere nei numeri, e un effetto di medio-lungo periodo più complesso da interpretare. Nel breve periodo, le chiusure rese necessarie dalla diffusione del COVID-19 hanno dapprima rallentato, a partire da febbraio 2020, sia le esportazioni sia le importazioni cinesi e poi, a partire dai mesi successivi, le importazioni ed esportazioni dei paesi europei.

Fonte: Eurostat.

Se guardiamo i dati per l’Italia del mese di marzo 2020, il calo delle importazioni dalla Cina rispetto allo stesso mese del 2019 è importante: più del 25%. I cali sono stati generalizzati, dalla meccanica ai prodotti elettrici ed elettronici, dall’abbigliamento alle calzature e ai mobili. Da aprile vi è però una ripresa sostenuta che ha portato i valori ai livelli pre-COVID-19, se non addirittura superiori. Non si tratta però di un semplice ritorno al passato. La composizione delle importazioni è notevolmente cambiata. In particolare, come è ormai noto, l’Italia ha dovuto importare dalla Cina moltissimi prodotti necessari per affrontare la crisi sanitaria, dalle semplici mascherine, ai più complessi respiratori. Questi prodotti rappresentavano il 3–5% del totale delle importazioni italiane dalla Cina nell’epoca pre-COVID-19. A partire da marzo 2020 questa percentuale è cresciuta esponenzialmente, fino ad arrivare al 32% di giugno 2020.[13]

Fonte: Eurostat.

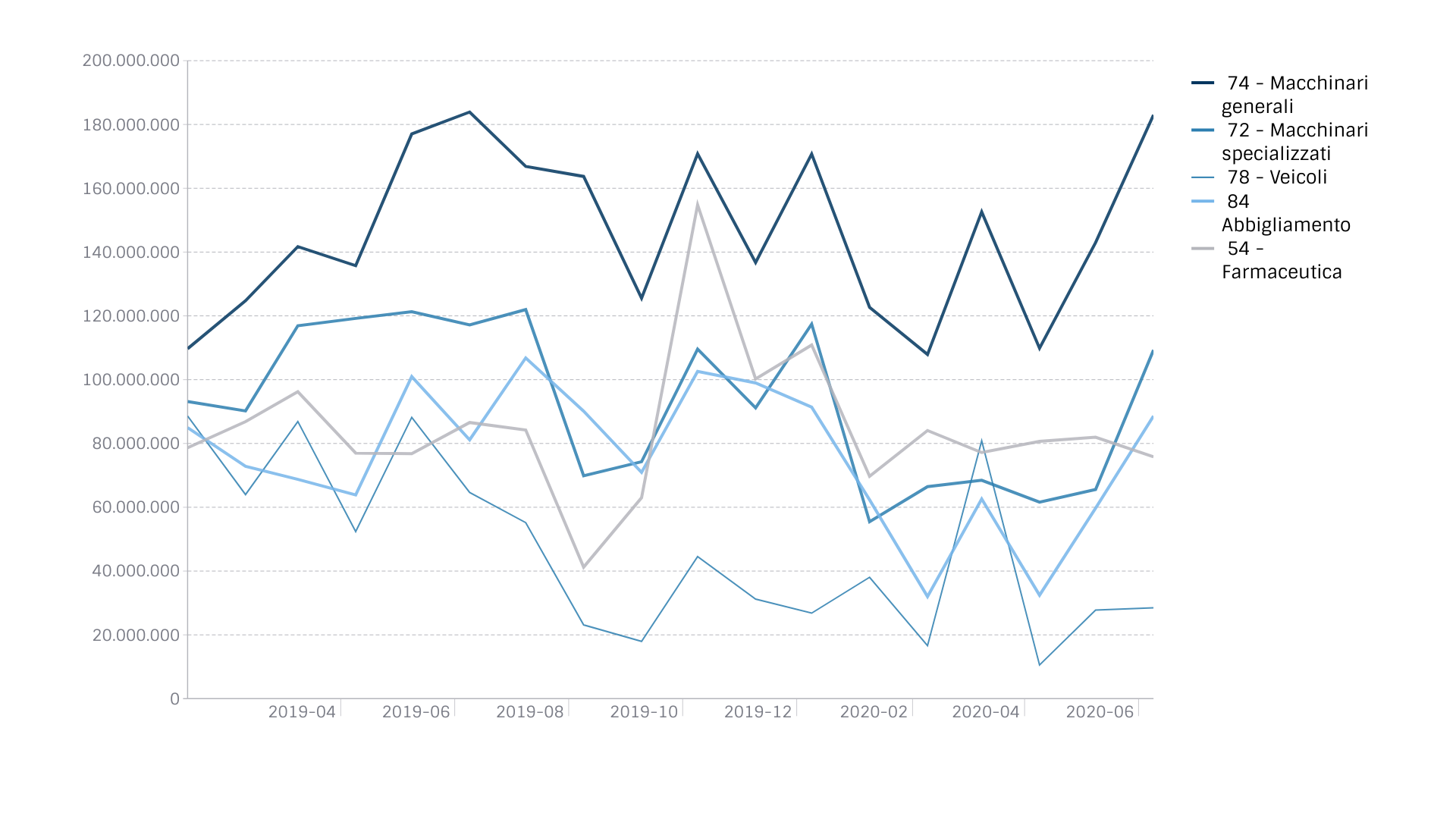

Per quanto riguarda le esportazioni italiane verso la Cina, le produzioni di macchinari specializzati sono quelle che hanno sofferto più a lungo. Da un lato, la produzione in Italia si è interrotta e dall’altro diventava impossibile, a causa della quarantena imposta in Cina, per i montatori delle imprese italiane recarsi nella Rpc per installare e manutenere le linee produttive. Nei primi mesi dell’anno risultano in calo anche l’abbigliamento e l’automotive, categorie merceologiche che, per l’Italia, significano prevalentemente beni di lusso. Nei mesi di maggio e giugno le esportazioni sembrano essere tornate ai livelli pre-COVID-19. Il lusso italiano in Cina sembra, in particolare, avere recuperato il volume di vendite precedenti la pandemia. Stessa parziale sorte è toccata alle esportazioni di vino verso la Cina, che si sono dimezzate nei mesi di confinamento, per poi riprendersi ma senza recuperare ancora i livelli del 2019 mese su mese. Come abbiamo ricordato in precedenza, i consumatori cinesi erano soliti comprare i prodotti di lusso italiani prevalentemente quando si trovavano all’estero, per evitare prezzi più elevati in patria (a causa dei dazi e di una tassazione particolarmente elevata) e per ridurre il rischio di acquistare prodotti contraffatti. Oggi questa possibilità è preclusa a causa delle limitazioni alla mobilità internazionale imposte dai governi per fermare la diffusione della malattia. Poiché dunque comprare in Cina rimane la sola opzione, le vendite di prodotti di lusso in Cina, dopo i mesi di chiusura dei negozi, hanno ripreso con un tasso di crescita molto sostenuto.[14] Va tuttavia ricordato che le vendite in Cina non compensano le mancate vendite ai consumatori cinesi nei mercati esteri. È assai probabile che questa tendenza continui nel medio periodo, anche perché la Cina sta abbassando i dazi alle importazioni e la tassazione di questi prodotti, facendo venir meno le motivazioni maggiori agli acquisti all’estero. Se la dinamica dovesse procedere in questa direzione, il settore del lusso dovrà rivedere le sue strategie di vendita.

Fonte: Istat.

Il calo delle importazioni dalla Cina, in una prima fase dovuto a un calo dell’offerta cinese e in seguito a un calo della domanda italiana, ha innescato una serie di riflessioni da parte delle imprese e delle istituzioni. L’esempio più eclatante è rappresentato dalla presa d’atto del fatto che l’Italia – ma si può dire in realtà il mondo intero – era dipendente dalla Cina per prodotti come le mascherine chirurgiche, i guanti monouso, e altri prodotti medicali di base. Si tratta di beni a modesto valore aggiunto, ma che improvvisamente si sono resi indispensabili. Ci si è resi conto che dipendere da un paese terzo per queste tipologie di prodotto espone la sicurezza nazionale a rischi molto elevati. Di conseguenza, le autorità italiane hanno scelto di riportare in Italia la produzione di parte di questi dispositivi di protezione sanitaria. I produttori di macchinari italiani si sono mossi velocemente e in pochi mesi hanno reso disponibili linee produttive specifiche che dovrebbero a breve garantire una maggiore indipendenza del nostro paese. Invero, molte sono le imprese che con il lockdown e la parziale chiusura delle frontiere si sono rese conto dell’eccessiva dipendenza delle loro produzioni da fornitori esteri.[15]

In generale, la pandemia da COVID-19 ha accelerato riflessioni che le imprese stavano già elaborando riguardo ai processi di internazionalizzazione della produzione. Date le incertezze sui mercati internazionali dovute alla crisi sanitaria, ma anche alle tensioni commerciali tra Stati Uniti e Cina e, non va dimenticato, all’aumento dei costi di produzione in Cina, molte imprese stanno rivedendo le proprie scelte produttive e di approvvigionamento privilegiando fornitori e siti produttivi geograficamente più vicini. Tutto questo è destinato a modificare i rapporti commerciali con la Cina, ma in quale misura è difficile prevedere. Da un lato, vi sarà la tendenza a riportare in Italia e in Europa produzioni che si erano spostate in Cina ma, dall’altro, se si vorrà continuare a vendere sul mercato cinese, sarà necessario mantenere una significativa produzione in loco. Molti settori produttivi, se vorranno sfruttare le opportunità che l’esteso mercato cinese offre, dovranno dunque modificare le proprie strategie commerciali e produttive: si pensi ai già citati settori della meccanica e del lusso. In questo secondo caso, ad esempio, il fatto che i consumatori cinesi tenderanno sempre di più ad acquistare in Cina costringerà le imprese a rivedere le proprie reti distributive, guardando, se possibile, con ancora maggiore attenzione al mercato interno cinese.

Elaborare una strategia equilibrata che tenga conto di queste due opposte dinamiche sarà una sfida impegnativa, che dovrà anche prendere in considerazione le dinamiche globali, a partire dalle tensioni tra Pechino e Washington e dal ritorno delle politiche industriali in Europa, non più tabù dopo decenni di neoliberismo condiviso. Imprese e governi – è ormai chiaro – si stanno muovendo in questa direzione. Ad esempio, un importante fornitore di Mazda, la casa automobilistica giapponese, ha spostato la sua produzione dalla Cina al Messico; TSMC, un produttore taiwanese di microchip, costruirà un nuovo impianto industriale in Arizona (mentre il Presidente Xi Jinping ha annunciato che da qui al 2025 la Cina investirà 1.400 miliardi di dollari nell’industria dei chip); infine il Presidente francese Macron ha offerto sostegno alla filiera all’auto elettrica in cambio dell’impegno delle aziende per un ampio ritorno della produzione in Francia. Come abbiamo avuto modo di osservare in altra sede, “per i paesi deboli come l’Italia diventerà difficile resistere a queste tendenze globali e si avvicina il tempo in cui la scelta di collocarsi da una parte o dall’altra diventerà una necessità”.[16]

È assai probabile che le limitazioni al movimento delle persone rimangano in vigore ancora per diversi mesi e ci vorrà tempo perché si possa tornare a livelli pre-COVID-19. Dunque, chi opera nella componentistica o nei piccoli macchinari dovrà incrementare la capacità produttiva in Cina e aumentare le scorte per evitare interruzioni della catena di approvvigionamento. Per chi produce macchinari più complessi che devono essere installati da personale altamente specializzato e le cui linee di produzione complete necessitano di manutenzione continua, la sfida principale sarà quella di garantire un adeguato livello di servizi post-vendita, senza avere la possibilità di inviare tecnici dall’Italia. Ci sarà, quindi, una maggiore necessità di monitorare i mercati lontani con una presenza locale o con nuovi servizi online. La manutenzione predittiva e l’assistenza remota per risolvere i problemi sulla linea di produzione saranno un fattore chiave, ma non si può dare per scontato che la leadership che le aziende italiane avevano con il vecchio modello di business sia automaticamente trasferibile in quello nuovo.

In fondo, il doppio dilemma che deve affrontare l’Italia nei confronti della Cina è simile a quello dei suoi partner europei, che però registrano una condizione economica e politica più solida. Da un lato, il mercato cinese è troppo ampio per essere trascurato dalle grandi aziende europee, ma dall’altro le tensioni politiche e commerciali tra la Cina e l’Occidente non garantiscono che il potenziale di tale mercato si traduca inevitabilmente in concrete opportunità di profitto. Inoltre, c’è il rischio che – sperando in concessioni da parte cinese che potrebbero rivelarsi illusorie – l’Europa rinunci a difendere i propri valori in tema di Stato di diritto, rispetto delle minoranze e diritto alla libertà di espressione.[17]

Molto dipenderà anche dall’esito dei negoziati in corso tra Bruxelles e Pechino per un Trattato sugli Investimenti, anche se le posizioni risultano ancora distanti su due temi cruciali quali la reciprocità (il cosiddetto level playing field) e la presenza di vasti sussidi per le aziende di Stato.[18] Se persino il settimanale britannico The Economist – pilastro della prospettiva liberale sul mondo e un tempo convinto sostenitore dell’ipotesi che all’apertura economica avrebbe fatto seguito la liberalizzazione del regime politico cinese – si è rassegnato a relazioni tra Occidente e Cina basate sul “commercio senza fiducia”,[19] nemmeno l’Italia, da sola, può pensare di istituire ora una relazione fiduciaria privilegiata con Pechino, in un momento di alta tensione politica su più fronti. Meglio è, per Roma, cercare di lavorare all’interno del contesto europeo per l’adozione di una politica comune verso la Cina, che salvaguardi i principi fondativi dell’UE e allo stesso tempo faccia i conti con la realtà di un’economia che sarà presto la prima al mondo, accompagnata da un sistema politico autoritario ben lontano dai canoni della democrazia occidentale.

[1] Giorgio Prodi, “Economic relations between Italy and China”, in Italy’s encounters with modern China, a cura di Maurizio Marinelli e Giovanni B. Andornino (Basingstoke: Palgrave, 2014), 171-199.

[2] I dati di questa tabella sono gli unici che permettano un confronto intertemporale. Tuttavia, si tratta di dati che, in genere, sottostimano le presenze europee in Cina. Una ricerca di Osservatorio Asia del 2005, i cui dati sono stati pubblicati nel volume a cura di Romeo Orlandi e Giorgio Prodi, A volte producono (Bologna: il Mulino, 2006), riportava per l’Italia circa 1.500 imprese controllate da capitali italiani per più di 500 investimenti manifatturieri. Si tratta di numeri più elevati rispetto a quelli riportati da Eurostat, che utilizza una metodologia di calcolo diversa. Altri dati ricavati dalle camere di commercio nazionali presentavano numeri simili per la Francia, mentre la Germania aveva un numero più o meno doppio di imprese.

[3] Giovanni B. Andornino, “The Political Economy of Italy’s Relations with China”, The International Spectator 47 (2012) 2: 87-101.

[4] Se non altrimenti specificato, tutti i dati relativi al commercio internazionale sono di fonte Eurostat.

[5] Rhodium Group e MERICS, “Chinese FDI in Europe: 2019 Update”, 8 aprile 2020, disponibile online all’Url https://rhg.com/research/chinese-fdi-in-europe-2019-update.

[6] Centro Studi per l’Impresa Fondazione Italia-Cina, Cina 2020. XI Rapporto annuale: scenari e prospettive per le imprese, 16 luglio 2020, disponibile all’Url https://www.fondazioneitaliacina.it/it/cesif/rapporto-annuale/.

[7] Il testo dell’accordo è reperibile online all’Url http://www.governo.it/sites/governo.it/files/Memorandum_Italia-Cina_IT.pdf.

[8] “Airbus wins China order for 300 jets as Xi visits France”, Reuters, 26 marzo 2019, disponibile all’Url https://www.reuters.com/article/us-france-china-airbus-idUSKCN1R61Y0.

[9] Giuseppe Gabusi, “La Via della Seta porta anche in Italia”, Internazionale, 19 marzo 2019, disponibile all’Url https://www.internazionale.it/opinione/giuseppe-gabusi-2/2019/03/19/cina-memorandum-intesa-italia.

[10]“Ambasciatore USA: Preoccupati per sicurezza porti italiani”, AdnKronos, 29 luglio 2020, disponibile all’Url: https://www.adnkronos.com/fatti/esteri/2020/07/29/ambasciatore-usa-preoccupati-per-sicurezza-porti-italiani_NiUKrmKdC67AhmttAlgKfO.html. Peraltro nel mese di settembre 2020 il colosso di Amburgo Hhla ha acquisito la maggioranza della piattaforma logistica del porto di Trieste: si veda Claudio Paudice, “I tedeschi entrano nel porto di Trieste (prima dei cinesi)”, Huffington Post, 30 settembre 2020, disponibile all’Url: https://www.huffingtonpost.it/entry/i-tedeschi-entrano-nel-porto-di-trieste-prima-dei-cinesi-il-colosso-pubblico-di-amburgo-rileva-la-nuova-piattaforma_it_5f72ec37c5b6f622a0c3eff3.

[11] La preoccupazione dell’industria europea riguardo al piano è al centro del rapporto di European Union Chamber of Commerce in China, China Manufacturing 2025: Putting Industrial Policy Ahead of Market Forces (Pechino, 2017), disponibile all’Url http://www.cscc.it/upload/doc/china_manufacturing_2025_putting_industrial_policy_ahead_of_market_force%5Benglish-version%5D.pdf.

[12] Per conoscere il contenuto dell’accordo un’ottima guida è Dorcas Wong, Melissa Cyrill, e Zoey Zhang, “US, China Sign Phase One Trade Deal: How to Read the Agreement”, China Briefing, 2 marzo 2020, disponibile all’Url https://www.china-briefing.com/news/us-china-phase-one-trade-deal-takeaways-businesses-global-trade/.

[13] Una parte consistente di questi prodotti è compresa nella categoria SITC 65 – prodotti tessili.

[14] “Chinese Consumers Resume Buying Luxury Brands”, PYMNTS.com, 1 settembre 2020, disponibile all’Url https://www.pymnts.com/news/international/2020/chinese-consumers-resume-buying-luxury-brands/. La società di consulenza McKinsey stima che i consumatori cinesi nel 2025 acquisteranno beni di lusso per 1.200 miliardi di renminbi (circa 154 miliardi di euro), in crescita rispetto ai 700 miliardi di renminbi (circa 90 miliardi di euro) del 2018, si veda: McKinsey & Company, “Annual consumer expenditure on personal luxury goods and worldwide from 2008 to 2017 with a forecast until 2025”, aprile 2019, disponibile all’Url https://www.statista.com/statistics/977803/chinese-and-global-spending-on-luxury-goods/.

[15] Domenico Bevere, “Le catene globali del valore post-virus”, ISPI – Istituto per gli Studi di Politica Internazionale, 4 settembre 2020, disponibile all’Url https://www.ispionline.it/it/pubblicazione/le-catene-globali-del-valore-post-virus-27269.

[16] Giuseppe Gabusi e Giorgio Prodi, “Presa nel mezzo? Italia e Cina dopo il COVID-19”, in L’economia italiana dopo il COVID-19. Come ricominciare a crescere?, a cura di Giorgio Bellettini e Andrea Goldstein (Bologna: Bononia University Press, 2020), 300.

[17] Colpisce, ad esempio, che non vi sia stato alcun dibattito pubblico in Italia riguardo all’accordo, scambiato dopo la firma del Memorandum of Understanding per la collaborazione sulla Belt and Road Initiative, tra l’Ansa – la principale agenzia giornalistica italiana – e la Xinhua News Agency, l’agenzia di Stato cinese. Quest’ultima accede ora alla piattaforma Ansa veicolandovi propri contenuti tradotti in italiano, mentre non è chiara la condizione di reciprocità per la diffusione di contenuti italiani tradotti in cinese per mezzo di Xinhua.

[18] Commissione Europea, “EU and China discuss trade and economic relations”, 28 luglio 2020, disponibile all’Url: https://trade.ec.europa.eu/doclib/press/index.cfm?id=2174.

[19] “Trade Without Trust: How the West Should Do Business with China”, The Economist, 18 luglio 2020, disponibile all’Url: https://www.economist.com/weeklyedition/2020-07-18.

“Il porto di Gwadar è una delle infrastrutture principali del corridoio tra la Cina e il Pakistan, che collega lo Xinjiang all’Oceano indiano. Il... Read More

Copyright © 2024. Torino World Affairs Institute All rights reserved