Introduzione

La crescita e la dinamicità delle economie del Sud-Est asiatico fanno della regione un perno essenziale della transizione energetica globale. Con un aumento della domanda di energia primaria negli ultimi vent’anni anni di oltre l’80%, la maggior parte è stata colmata da fonti fossili. Secondo le stime dell’Agenzia Internazionale per l’Energia (IEA), il consumo di elettricità nel Sud-Est asiatico raddoppierà entro il 2040, crescendo a un ritmo pari al doppio della media globale e sottoponendo i sistemi energetici a una pressione straordinaria[1]. Se l’area registra il divario maggiore fra le proiezioni pre-pandemiche e quelle attuali, una lenta campagna di vaccinazione sta contribuendo a incrementare le discrepanze nella crescita, oltre a incidere sulla presenza nella regione di colossi internazionali di telecomunicazioni, abbigliamento e automotive, imponendo chiusure a interi parchi industriali e limitazioni alla produzione. Tutto ciò rischia di lasciare le stesse economie vulnerabili allo sviluppo di varianti aggressive ed effetti collaterali sull’economia globale[2]. Anche i due Paesi al centro di questa analisi, il Viet Nam e le Filippine, sono stati duramente colpiti. Il primo ha assistito a un graduale incremento delle infezioni dall’estate scorsa e i vari indicatori parlano di una crescita economica fortemente ridimensionata dall’impatto pandemico[3]. La situazione appare migliore nelle Filippine, dove l’andamento pandemico non sembra minacciare la crescita nel lungo periodo, con un trend del PIL crescente, dal 5% al 6% nel periodo 2021–2023[4].

La ripresa post-pandemica appare fondamentale nel processo di transizione dell’intera regione, lastricato di difficoltà istituzionali legate alla sfida nel mantenere le economie regionali competitive, nonostante l’allontanamento da modelli energetici basati su combustibili fossili. Una maggiore sinergia nell’intera regione verso l’istituzionalizzazione di una crescita sostenibile, unita a un forte coordinamento fra i ministeri dell’ambiente, dell’energia, dell’industria/commercio e dell’economia appare un passaggio necessario al consolidamento della transizione nel Sud-Est asiatico[5].

Viet Nam

A seguito dell’importante appuntamento della XXVI Conferenza delle Parti delle Nazioni Unite sul cambiamento climatico (COP26), un’analisi del lungo processo di transizione del sistema energetico vietnamita verso il gas naturale appare di fondamentale importanza. Da un lato, la crescita economica seguita alla riunificazione e ai robusti processi di industrializzazione e urbanizzazione ha generato una crescente domanda di energia primaria ed elettrica nel corso degli ultimi tre decenni, rispettivamente del 9,5% e del 10,5% annuo, fra i tassi più alti al mondo[6]. Dal 2015, il Viet Nam è diventato un importatore netto di energia. Dall’altro, circa sessantamila morti l’anno sono causati dall’inquinamento dell’aria[7] e il Paese si attesta al sesto posto fra gli Stati maggiormente in pericolo per gli effetti del cambiamento climatico[8].

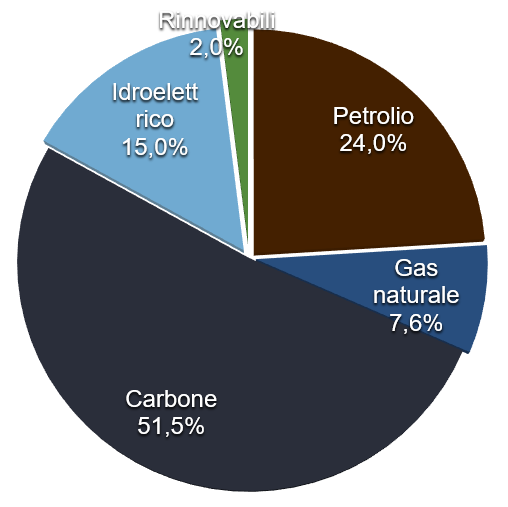

Fig. 1 – Domanda di energia primaria in Viet Nam per fonte (2020)

Fonte: BP Statistical Review of World Energy.

Ad oggi, il Viet Nam è fra i cinque Paesi chiave per il futuro dell’industria del carbone a livello globale[9]. Costituendo di fatto il pilastro su cui si basa oltre la metà del fabbisogno energetico vietnamita (Fig. 1), ed essendo prodotto in larga parte in giacimenti sul territorio nazionale, il carbone è rimasto a lungo il cardine della difficile coesistenza tra sicurezza energetica, convenienza economica, promozione industriale e sostenibilità ambientale[10]. Il gas naturale si situa, invece, al quarto posto tra le fonti energetiche vietnamite. In discreta crescita nell’ultimo decennio, intorno alla media del 2,5%, il suo consumo si condensa nei maggiori centri del sud-est del Paese. In particolare, il gas ricopre un ruolo centrale nella transizione del processo di generazione elettrica. In questo settore si concentra già oltre l’80% del consumo nazionale di gas. Nel corso dell’ultimo decennio invece, la produzione di gas è in crescita modesta – ma costante – al 2,5%[11].

Il quadro politico-istituzionale registra l’evidente centralità delle imprese di Stato. Qui, Electricity Viet Nam (EVN), Viet Nam Oil and Gas Group (PetroViet Nam) e Viet Nam National Coal-Mineral Industries Holding (Vinacomin) controllano la maggior parte della generazione e della distribuzione elettrica, oltre che tutti i processi legati alla produzione, importazione ed esportazione delle risorse. Altresì, queste hanno avuto un peso determinante sugli assetti normativi, avendo favorito per decenni investimenti nel settore degli idrocarburi, ostacolando invece la crescita delle rinnovabili.

Nel contesto della transizione energetica globale, gli impegni assunti dal Viet Nam durante la COP26 fanno ben sperare. Entro il 2050 Ha Noi è apparsa determinata a raggiungere la neutralità carbonica, con il governo intenzionato a terminare la produzione di energia attraverso il carbone durante il decennio 2040–2050[12]. A questi si va ad aggiungere l’obiettivo sottoscritto a Parigi di ridurre entro il 2030 l’intensità delle emissioni del 30% per unità di PIL (ai valori del 2010). Nonostante ciò, secondo il Climate Action Tracker, le politiche adottate da Ha Noi rimangono “criticamente insufficienti[13]”.

In questo contesto, rimane indispensabile l’analisi del Gas Master Plan (GMP) e del VIII National Power Development Master Plan (NPDMP) che si inseriscono nel quadro più ampio della transizione dal carbone al gas in corso nel Paese.

| Tab. 1 – Produzione gassifera in Viet Nam secondo il GMP (in miliardi m³) | |

| 2016–2020 | 10-11 |

| 2021–2025 | 13-19 |

| 2026–2035 | 17-21 |

| Tab. 2 – Domanda di gas naturale in Viet Nam secondo il GMP (in miliardi m³) | |

| 2020 | 8,7 |

| 2021–2025 | 13-27 |

| 2026–2035 | 23-31 |

Fonte: Ministero dell’Industria e del Commercio del Viet Nam.

| Tab. 3 – Vietnam VIII National Power Development Master Plan (2021–2045) | |||

| Carbone | Rinnovabili | Gas naturale | |

| 2030 | 40899 | 30210–35860 | 27471–32271 |

| 2045 | 50949 | 99650–132360 | 61683–88533 |

Fonte: Ministero dell’Industria e del Commercio del Viet Nam [*unità di misura in MegaWatt (MW)].

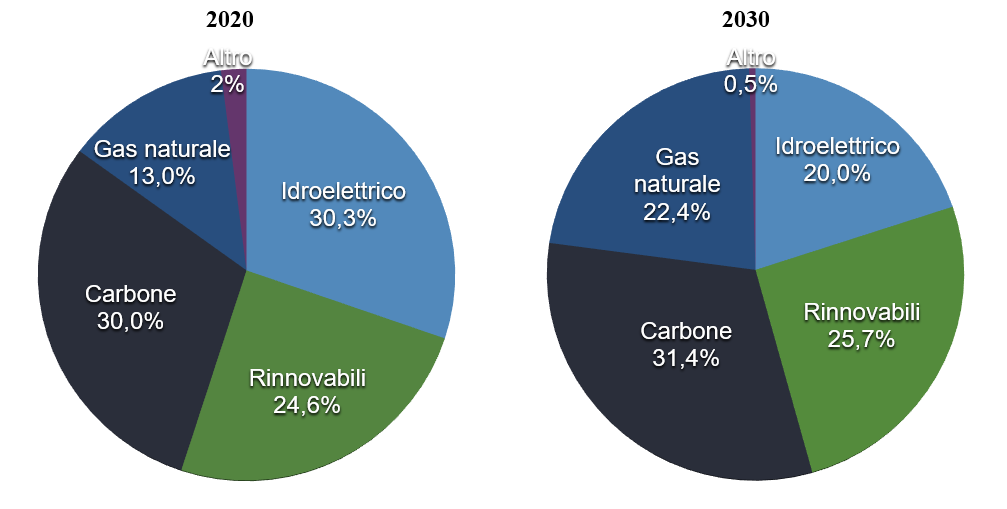

Fig. 2 – Fonti di produzione di energia elettrica in Viet Nam (2020–2030).

Fonte: Ministero dell’Industria e del Commercio del Viet Nam.

Lanciato nel 2017, il GMP mira a triplicare il consumo di gas nel Paese nei prossimi due decenni. Il piano darà forma a una nuova rete di infrastrutture dedicate alla distribuzione, alla produzione e all’importazione, incluso un numero sostanzioso di terminal per l’importazione di gas naturale liquefatto (GNL) sino a 15 milioni di tonnellate entro il 2035[14].

Per quanto riguarda il NPDMP, il gas andrà a ricoprire un ruolo ancora più marcato nella generazione elettrica, più che triplicando il proprio contributo entro il 2030. Va anche notato come il NPDMP abbia rivisto al rialzo sia le previsioni del GMP sia le prime stime relative allo stesso piano pubblicate a inizio 2021. Osservando la tendenza di lungo periodo, si nota come il settore del gas naturale si vada a integrare con i massicci investimenti previsti nelle rinnovabili entro il 2045, contribuendo alla creazione di un nuovo sistema energetico volto a ridurre le emissioni di gas serra. Il fatto che l’NPDMP abbia ulteriormente elevato il ruolo del gas nel futuro mix energetico, nonostante l’attuale crisi del mercato globale, evidenzia come Ha Noi ritenga di assoluto valore strategico lo sviluppo del settore del gas per completare la transizione.

Di altrettanta importanza saranno la provenienza e la gestione dei considerevoli investimenti energetici previsti da Ha Noi, contando che l’esito della COP26 potrebbe decretare la fine dei finanziamenti internazionali alle nuove centrali a carbone, le quali sono invece supportate nel NPDMP. Sempre secondo il NPDMP, la costruzione di impianti e l’espansione e il rafforzamento della rete elettrica richiederanno investimenti per circa 116 miliardi di dollari entro il 2030, e fino a 227,4 miliardi entro il 2045, con una spesa annuale fra gli 8,5 e i 10 miliardi per la generazione, e circa 1,4 miliardi per lo sviluppo della rete elettrica[15]. Si tratta di cifre immense che dovranno necessariamente incontrare l’interesse degli investitori internazionali ai quali il Paese si sta rivolgendo. In tale ottica, una revisione del quadro normativo che favorisca le partnership fra entità pubbliche e private si è resa necessaria, in modo da agevolare la realizzazione di progetti per la fornitura di elettricità da GNL[16]. Nel 2022 si assisterà all’importazione del primo cargo di GNL nel terminal di Song My, frutto di una partnership fra PetroViet Nam e AES Corporation, e investimenti per 3,2 miliardi di dollari. A pieno regime, l’impianto sarà in grado di produrre 2,2 GW di elettricità e, secondo Ha Noi, rappresenta un ulteriore passo verso l’abbattimento delle emissioni e la tutela della sicurezza energetica del Paese[17]. La cooperazione internazionale nel campo dell’industria gassifera vietnamita conta sull’interesse da parte di diversi attori, inclusi Stati Uniti, Russia, Giappone e Corea del Sud, facendo del Viet Nam una vera e propria avanguardia nella geopolitica dell’energia nel Sud-Est asiatico.

Filippine

Nel 2021 il governo di Manila si è dimostrato ambizioso nel rivedere i propri target energetici e ambientali prima dell’appuntamento fondamentale della COP26. Anche in questo caso, le Filippine hanno chiarito che sarà solo grazie alla disponibilità di investimenti nel settore della finanza verde che oltre il 70% delle riduzioni potrà essere raggiunto[18]. Secondo il Global Climate Risk Index, il Paese è il secondo più colpito dagli effetti negativi del cambiamento climatico[19]: sono stimati in sessantaseimila le morti premature causate dall’inquinamento atmosferico ogni anno, traducibili in oltre 87 miliardi di dollari annui di costi economici, ovvero il 23% del PIL nazionale[20].

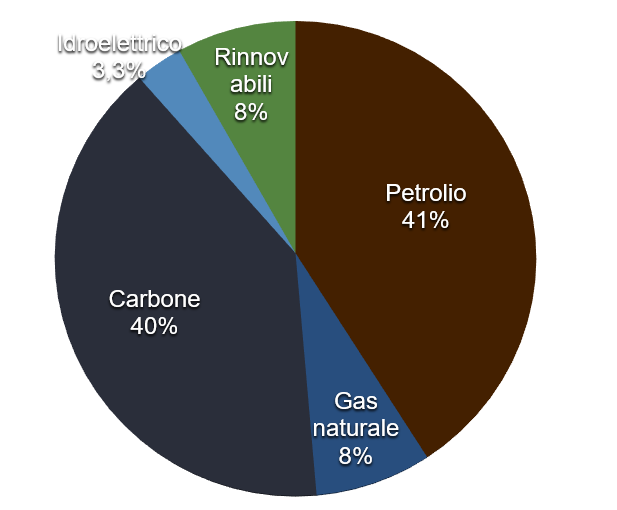

Fig. 3 – Domanda di energia primaria nelle Filippine per fonte (2020)

Fonte: BP Statistical Review of World Energy.

Le aree più colpite sono i centri urbanizzati e industrializzati dell’arcipelago, dove le centrali a carbone rispondono al 57,2% dell’intero fabbisogno energetico della popolazione e dell’industria. Qui, nonostante le centrali abbiano triplicato la propria capacità produttiva nel corso degli ultimi vent’anni, gli impianti a carbone detengono uno dei primati dell’intera regione per quantità di emissioni per unità, superiori a quelle di Cina, Viet Nam, Indonesia e Thailandia[21].

La crescita delle emissioni è strettamente legata a quella del crescente consumo di energia (+85% fra il 2006 e 2019). A dispetto di ciò, le Filippine rimangono un consumatore marginale di risorse, circa l’1% dell’intero Asia-Pacifico[22]. L’inefficienza del sistema energetico filippino è ben rappresentata dal gravoso costo medio dell’elettricità nel Paese, il secondo dell’intera regione. Le Filippine, infatti, impongono i costi maggiori per l’elettricità sia al settore residenziale sia al commercio, mentre il settore industriale rimane più competitivo rispetto a Paesi come Cambogia, Singapore e lo stesso Viet Nam[23]. Nei fatti, il Paese si trova davanti al problema di bilanciare un trilemma composto da sicurezza energetica, equità e sostenibilità. Se una soluzione appare difficilmente raggiungibile nel breve periodo, vista anche l’instabilità dei mercati internazionali e i costi crescenti delle fonti energetiche, occorre perlomeno che Manila concentri le proprie attenzioni verso una strategia di diversificazione che guardi allo sviluppo economico e alle conseguenze nel lungo periodo, evitando pericolosi fenomeni di lock-in attraverso la creazione di nuove infrastrutture e dipendenze sistemiche da fonti fossili importate[24].

Il gas naturale rappresenta una delle opzioni strategiche nella decarbonizzazione del sistema energetico filippino, ma ad oggi il futuro del settore è tutt’altro che ben delineato. Da una parte, la più grande riserva di gas del Paese, ovvero il giacimento di Malampaya, rischia di esaurirsi già nel 2022, ovvero cinque anni in anticipo rispetto alla previsione governativa. Qui, il Dipartimento dell’Energia (DoE) ha imposto limitazioni nella produzione di gas da marzo a giugno, con effetti immediati sulla fornitura di elettricità[25]. Dall’altra, il Philippines Energy Plan 2020–2040 (PEP) punta a incrementare le riserve, e la produzione di gas interno e lo sviluppo di un settore del GNL, con il doppio obiettivo di creare una capillare rete di distribuzione e di rendere il Paese un hub per il commercio di GNL nella regione dell’Asia-Pacifico[26].

| Tab. 4 – Investimento nel settore gassifero filippino | ||

| Produzione aggiuntiva (in miliardi di piedi cubici ) | Investimento (in milioni di pesos) | |

| 2020–2022 | 418,27 | 47.563 |

| 2023–2040 | 3.081,73 | 350.438 |

| Totale | 3.500 | 398.002 |

Fonte: Philippine Energy Plan 2020—2040.

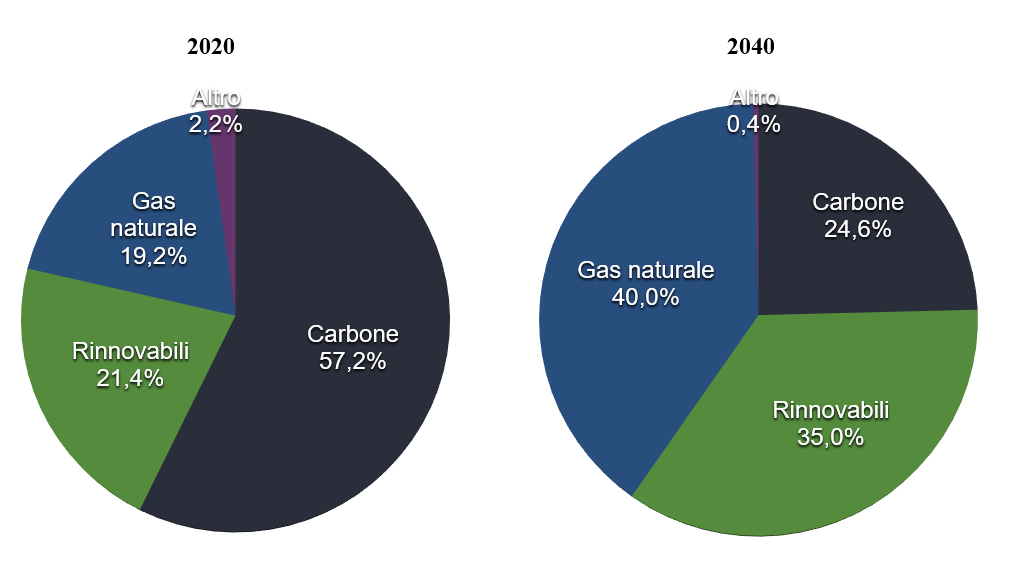

Fig. 4 – Fonti di produzione di energia elettrica nelle Filippine (2020–2040).

Fonte: Philippine Energy Plan 2020–2040

Anche le Filippine prevedono che sarà il gas naturale la fonte fossile a ricevere i maggiori investimenti nella costituzione del futuro sistema elettrico. Secondo il PEP, il consumo di energia elettrica quadruplicherà dal 2020 al 2040, con una forte crescita concentrata sull’isola di Luzon. Sul finire del 2020, Manila ha annunciato una moratoria alla costruzione di impianti a carbone nel Paese, il che lascia intendere obiettivi crescenti per rinnovabili e gas naturale. Si tratta di uno sforzo enorme dal punto di vista istituzionale e infrastrutturale, che richiede un notevole sviluppo dell’industria gassifera filippina e investimenti per 1,75 miliardi di dollari[27].

Il quadro del futuro sviluppo del sistema energetico appare così complicato. Da una parte, all’interno del mercato liberalizzato delle Filippine, il processo di selezione nella costruzione di nuovi impianti viene effettuato tramite una pratica competitiva fra i vari investitori, i quali sono naturalmente spinti verso il carbone, meno costoso del gas[28]. La Banca asiatica di Sviluppo (Asian Development Bank – ADB) ha lanciato nel novembre dell’anno scorso, congiuntamente con i governi di Manila, Giacarta e, in futuro, anche con Hanoi, un piano chiamato Energy Transition Mechanism (ETM) con l’obiettivo di accelerare la chiusura degli impianti a carbone esistenti e rimpiazzarli con forme di energia pulita[29]. Allo stesso modo, le rinnovabili godono di un profilo decisamente più sostenibile e vicino agli obiettivi di decarbonizzazione, anche se in tema il PEP rimane inadeguato e il futuro del settore rimane controverso a livello politico[30].

È dal 2003 che investitori stranieri e utilities locali hanno dimostrato interesse nella costruzione di nuovi impianti per l’importazione di GNL. Ad oggi, sette progetti sono in fase di studio e due hanno ricevuto il via libera definitivo da parte del governo. Secondo le ultime stime, il lancio dovrebbe avvenire nei prossimi due-tre anni, la prima delle quali, un’unità galleggiante di stoccaggio e rigassificazione (Floating Storage and Regasification Unit), potrebbe già entrare in funzione già nel terzo trimestre del 2022[31]. Fra i Paesi maggiormente interessati a investire nel settore del GNL filippino, gli Stati Uniti hanno inaugurato nel 2019 l’Asia Gas Partnership con diversi Paesi nel Sud-Est asiatico, nell’ottica di promuovere una partnership fra pubblico e privato[32]. Il difficile contesto istituzionale nelle Filippine non ha permesso di ottenere l’avvallo governativo al progetto Batangas Clean Energy (BCE), un terminal terrestre per l’importazione di GNL dal valore stimato attorno gli 82,5 miliardi di pesos (circa 1,5 miliardi di euro). A dispetto del fiasco, in una nuova partnership siglata lo scorso novembre, il gruppo filippino ACE Enexor ha acquisito il 50% di BCE, entrando in una partnership con la statunitense Gen X Energy L.P., parte del colosso Blackstone, il che fa presumere che il progetto ritornerà ad essere presentato al DoE per una futura approvazione[33].

Conclusioni

La decarbonizzazione dei sistemi energetici rimane un obiettivo fondamentale per Viet Nam e Filippine e il gas naturale ricopre un ruolo primario per i governi di entrambi i Paesi, soprattutto in ottica di sostituzione progressiva del carbone. In particolare, è il settore elettrico quello in cui il gas ha assunto un profilo strategico come reale alternativa a fonti emissive più inquinanti e sostegno alle rinnovabili, lungo tutto il processo di transizione energetica nel Sud-Est asiatico.

Rimangono però forti dubbi sulle strategie di Ha Noi e Manila. Entrambi i Paesi sono capaci di produrre discrete quantità di gas naturale a livello nazionale. Volumi che però ora, per ragioni istituzionali, economiche e politiche di lungo corso, sono divenuti insufficienti a ricoprire la domanda interna. A maggior ragione, il processo di transizione sta accelerando la dipendenza da importazioni di GNL, una fonte energetica che nella crisi strutturale dei mercati energetici si è resa attualmente molto costosa e limitatamente disponibile a livello internazionale. Questo fattore complica ulteriormente lo scenario, essendo in questo contesto il GNL uno strumento di evidente influenza geopolitica, anche alla luce delle tensioni crescenti fra l’Unione Europea e gli Stati Uniti da una parte, e la Russia dall’altra.

Visti gli impegni presi, soprattutto a livello internazionale, il processo di transizione energetica dal carbone al gas nella regione è destinato a procedere. Il percorso è però quanto mai difficoltoso e ricco di insidie. La combinazione delle priorità dettate da sicurezza e crisi energetica – in particolar modo quella europea – e la sostanziale assenza di gas a buon mercato potrebbero, nella miglior delle ipotesi, rafforzare e rendere ancor più organica la spinta delle rinnovabili. Nell’assenza però di un’alternativa nel breve periodo, sarà il carbone a trarne il maggior profitto, prolungando o addirittura rafforzando il proprio ruolo. I prossimi mesi si anticipano dunque come quelli maggiormente decisivi per delineare il mix energetico di Viet Nam e Filippine per molti anni a venire.

[1] IEA (2019), “Southeast Asia Energy Outlook 2019”, ottobre, disponibile online al link https://www.iea.org/reports/southeast-asia-energy-outlook-2019.

[2] Reuters (2021), “How COVID-19 in Southeast Asia is Threatening Global Supply Chains”, 6 ottobre, disponibile online al link https://www.reuters.com/world/asia-pacific/how-covid-19-southeast-asia-is-threatening-global-supply-chains-2021-10-06/.

[3] Il PIL nel 2020 è cresciuto del 2,9%, contro il 7% precedentemente stimato, per il 2021 le stime parlano di un 4,8%, contro il 6,5-7%. Cfr. Banca Mondiale (2021), “Vietnam’s Economy is Forecast to Grow by About 4.8% in 2021”, Press Release, 24 agosto, disponibile online al link https://www.worldbank.org/en/news/press-release/2021/08/24/vietnam-s-economy-is-forecast-to-grow-by-about-4-8-percent-in-2021; Asian Development Bank (2021), “Asian Development Outlook (ADO) 2021 Update: Transforming Agriculture in Asia”, settembre 2021, disponibile online al link https://www.adb.org/publications/asian-development-outlook-2021-update.

[4] Banca Mondiale (2021), “Navigating a Challenging Recovery in the Philippines”, Report, giugno, disponibile online al link https://openknowledge.worldbank.org/handle/10986/35690; Alegado, S. e Yap, C. (2021), “Philippines Household Spending Accelerates Economic Recovery”, Bloomberg, 9 novembre, disponibile al link https://www.bloomberg.com/news/articles/2021-11-09/philippine-economic-growth-beats-estimates-despite-curbs?sref=SamVlrGx.

[5] Seah, S. et al. (2021), “Energy Transitions in ASEAN COP26 Policy Report”, COP26 Universities Network, novembre disponibile online al link https://assets.publishing.service.gov.uk/government/uploads/system/uploads/attachment_data/file/1032373/Energy_Transitions_COP26_Universities_Network_Policy_Report.pdf.

[6] Banca Mondiale, World Development Indicators, Databank, consultabile online al link https://databank.worldbank.org/source/world-development-indicators.

[7] IQAir (2021), “2020 World Air Quality Report”, vol. 6. disponibile al link https://www.iqair.com/world-most-polluted-cities/world-air-quality-report-2020-en.pdf.

[8] Eckstein, D. et al.(2020), “Global Climate Risk Index 2020, Who Suffers Most From Extreme Weather Events? Weather-Related Loss Events in 2018 and 1999 to 2018”, Germanwatch, disponibile online al link https://germanwatch.org/en/17307.

[9] Carbon Tracker (2021), “Do Not Revive Coal: Planned Asia Coal Plants A Danger to Paris”, 30 giugno, disponibile online al link https://carbontracker.org/reports/do-not-revive-coal/.

[10] Dorband, I.I., Jakob, M. e Steckel, C. (2020), “Unraveling the Political Economy of Coal: Insights From Vietnam”, Energy Policy, 147, p. 2.

[11] BP (2021), BP Statistical Review of World Energy, disponibile online al link https://www.bp.com/en/global/corporate/energy-economics/statistical-review-of-world-energy.html.

[12] UKCOP26 (2021), “Global Coal to Clean Power Transition Statement”, UN Climate Change Conference UK 2021, 4 novembre, disponibile online al link https://ukcop26.org/global-coal-to-clean-power-transition-statement/.

[13] Climate Action Tracker (2021), “Vietnam Country Summary”, disponibile online al link https://climateactiontracker.org/countries/vietnam/2021-09-15/.

[14] Ministero dell’Industria e del Commercio del Viet Nam (2017), Vietnam Gas Industry Master Plan (documento ufficiale).

[15] Minh, A. (2021), “Vietnam to Spend $10-11.5 BLN a Year on Power Sector”, VN Express, 14 ottobre, disponibile online al link https://e.vnexpress.net/news/business/industries/vietnam-to-spend-10-11-5-bln-a-year-on-power-sector-4371484.html.

[16] Saul, D. e Tan, E.L. (2021), “What’s Next For Vietnam LNG”, White & Case, 26 febbraio, disponibile online al link https://www.whitecase.com/publications/article/whats-next-vietnam-lng.

[17] Kumagai, T. (2021), “Vietnam to Start LNG Imports in 2022 as Key Step in Lowering Emissions, Energy Security: Minister”, S&P Global Platts, 14 settembre, disponibile online al link https://www.spglobal.com/platts/en/market-insights/latest-news/energy-transition/091421-vietnam-to-start-lng-imports-in-2022-as-key-step-in-lowering-emissions-energy-security-minister.

[18] Reuters (2021), “Philippines Raises Carbon Emission Reduction Target to 75% by 2030”, 16 aprile, disponibile online al link https://www.reuters.com/business/environment/philippines-raises-carbon-emission-reduction-target-75-by-2030-2021-04-16/.

[19] Eckstein, D. et al., “Global Climate…”, op. cit., p. 6.

[20] Suarez, I.L. e Garcia, V.C. (2021), “Aiming Higher: Benchmarking the Philippine Clean Air Act”, The Centre for Research on Energy and Clean Air/ The Institute for Climate and Sustainable Cities, report, p. 1, disponibile online al link https://icsc.ngo/wp-content/uploads/2021/11/AimingHigher_BenchmarkingthePhilippineCleanAirAct_CREA_ICSC_v4_10Nov2021.pdf.

[21] Ibid., p. 21.

[22] BP, BP Statistical…, op. cit.

[23] Department of Energy Republic of the Philippines (2018), Philippines Energy Plan 2018–2040, p. 23, disponibile online al link https://policy.asiapacificenergy.org/sites/default/files/Philippine%20Energy%20Plan%202018-2040.pdf.

[24] La Viña, A.GM. et. al. (2018), “Navigating a Trilemma: Energy Security, Equity, and Sustainability in the Philippines’ Low-Carbon Transition”, Energy Research & Social Science, 35., pp. 37-47.

[25] Rosario, B. (2021), “Malampaya Gas Field May Be Depleted During Next Year’s Election Period”, Manila Bulletin, 22 giugno, disponibile online al link: https://mb.com.ph/2021/06/22/malampaya-gas-field-may-be-depleted-during-next-years-election-period-solon-warns/.

[26] Department of Energy, Philippine Energy…, p. 19.

[27] Ibid., p. 19.

[28] Department of Energy (2015), Department Circular No. DC2015-06-0008, 11 giugno.

[29] ADB (2021), “ADB, Indonesia, the Philippines Launch Partnership to Set Up Energy Transition Mechanism”, News Release, 3 novembre, disponibile online al link https://www.adb.org/news/adb-indonesia-philippines-launch-partnership-set-energy-transition-mechanism.

[30] Yang, A.Y. (2021), Philippine Energy Plan Seen Inadequate for Meeting Climate Pledges, Businees World, 27 ottobre, disponibile online al link https://www.bworldonline.com/philippine-energy-plan-seen-inadequate-for-meeting-climate-pledges/.

[31] Adler, K. (2021), “Energy Transition Accelerates in the Philippines”, IHS Market, 9 agosto, disponibile al link https://cleanenergynews.ihsmarkit.com/research-analysis/philippines-energy-transition-accelerates.html; Offshore Energy (2021), “First Gen Taps Svitzer for Philippines LNG Project”, 4 giugno, disponibile al link https://www.offshore-energy.biz/first-gen-taps-svitzer-for-philippines-lng-project/.

[32] Cfr. US–Asia Gas Partnership (AGP), United States Energy Association, disponibile online al link https://usea.org/regional-partnerships/us-asia-gas-partnership-agp.

[33] Velasco, M.M. (2021), “Ayala Firming up 50% Stake Acquisition in Tan-Initiated LNG Project”, Manila Bulletin, 23 novembre, disponibile online al link https://mb.com.ph/2021/11/23/ayala-firming-up-50-stake-acquisition-in-tan-initiated-lng-project/.

The ongoing development of Sino-Gulf relations, driven by China’s deepening ties with the states of the Gulf Cooperation Council (GCC), represents a significant shift... Read More

Come ogni fenomeno economico e sociale nella Repubblica popolare cinese (Rpc), anche i mezzi di comunicazione di massa del Paese hanno registrato negli ultimi... Read More

Lo sviluppo dell’intelligenza artificiale (Artificial Intelligence, AI) è al centro dei dibattiti politici, economici e dell’innovazione di moltissimi paesi. La Cina è senza dubbio... Read More

Short or rhythmic slogans to convey ideals have been employed by the Chinese Communist Party since its foundation to support the national narrative. In... Read More

This article presents some research evidence taken from the Future Stakeholders Project survey conducted during the academic years 2021/22 and 2022/23 by the Italy-China... Read More

Copyright © 2024. Torino World Affairs Institute All rights reserved