Da alcuni anni, il pubblico europeo sta acquisendo familiarità con i principali nomi del mondo digitale cinese. Fino a poco tempo fa completamente sconosciuto, lo scenario tech della RPC ha gradualmente fatto la sua apparizione nei giornali, nei social network, nel marketing[1] e infine negli smartphone degli utenti europei. Il mondo dell’hardware è senza dubbio quello più conosciuto, grazie ai cospicui investimenti in R&D e commercializzazione (Huawei), alle reti wireless (ZTE) e al retail (Xiaomi Store). Il software, al contrario, rimane ancora pressoché oscuro al mercato europeo, se si esclude la fama conquistata da Alibaba (Tmall, Taobao)[2] e Tencent (WeChat).

La scarsa conoscenza dell’ecosistema digitale cinese ha verosimilmente più di una causa. Sicuramente influisce la scarsa penetrazione dei pagamenti mobili, la diversa struttura del mondo del retail (ancora largamente offline nei paesi europei), la chiusura del mondo online cinese in una gigantesca intranet. Ancora, vi è da parte delle aziende, dei media e delle istituzioni una diffidenza, in parte comprensibile, verso il dirigismo di Pechino, che assume connotati ancora più temuti quando dalle merci e i servizi si passa all’intangibile mondo del digitale.[3] Obiettivo di questo articolo non è di capovolgere questo ritratto, bensì di contribuire ad articolare tale percezione focalizzando meglio lo sguardo sul mercato domestico in Cina.

E’ innegabile che le imprese cinesi godano da anni di una politica industriale progettata per sostenere settori e ambiti specifici.[4] Per avere opportunità di emergere, aziende e imprenditori devono necessariamente allinearsi nella direzione segnalata dai piani di sviluppo. Ciononostante, la spinta ai settori tecnologicamente più avanzati non si traduce, ipso facto, in un supporto deliberato a pochi, prescelti, campioni nazionali. All’interno del mercato tech cinese vi è, infatti, una competizione formidabile, andata intensificandosi in parallelo all’espansione dei consumi e del mercato interno.

Un negozio Takeya Ueno Select di Tokyo accetta pagamenti effettuati tramite Alipay, una piattaforma di Alibaba Group Holding Ltd., e WeChat Pay, piattaforma di Tencent Holdings Ltd. (immagine: Shiho Fukada/Bloomberg via Getty Images).

Lo scenario macro

La concorrenza in Cina è normata dalla Legge Anti-monopolio (LAM) del 2008 che punisce l’abuso di posizione dominante, regola fusioni e acquisizioni e proibisce accordi con finalità monopolistiche. Proprio quest’ultima categoria rappresenta l’ambito di intervento che registra un numero crescente di investigazioni. La responsabilità di applicazione della LAM è divisa tra tre ministeri, la Commissione Nazionale per lo Sviluppo e le Riforme (NDRC), l’Amministrazione Statale per l’Industria e il Commercio (SAIC) e il Ministero del Commercio (MOFCOM). Nel 2018, sono entrati in vigore gli emendamenti di una legge che è il secondo pilastro a garanzia della concorrenzialità del mercato, ovvero la Legge Contro la Concorrenza Sleale (LCCS). La LCCS, a differenza della LAM, dispone il quadro normativo per la protezione dei diritti di proprietà intellettuale, la tutela dei segreti commerciali e punisce la diffusione di informazioni ingannevoli.

All’interno di questo quadro normativo, per la verità non sempre applicato con omogeneità e coerenza, i grandi gruppi informatici cinesi si contendono il consumer market più grande al mondo. E’ da questa feroce spinta concorrenziale e competitiva che emergono innovazioni che stanno rivoluzionando i contorni della digitalizzazione globale.[5] In questa arena si gioca una battaglia aperta, reattiva, popolata di attori emergenti, dove ogni tattica è percorribile senza esitazioni né vincoli, e dove le barriere all’ingresso sono sempre più ridotte. Qualsiasi innovazione tecnologica possa trovare un mercato e sia monetizzabile trova in Cina un proprio modello di business, il quale viene plasmato e riadattato agli usi, costumi e desideri dell’utente cinese.

WeChat ne è un esempio. Nata come un semplice servizio di messaggistica, l’app del gruppo Tencent si è evoluta fino a diventare, un aggiornamento alla volta, una piattaforma di microblogging, un servizio di videochiamata, un sistema di pagamento, trasferimento e deposito di denaro, prenotazione viaggi, hotel, biglietti, car e bike-sharing, consegna a domicilio, pagamento di bollette, investimento e risparmio, fino alla recentissima introduzione del retail, grazie ai WeChat Shop. La competizione con gli altri giganti tech cinesi non solo obbliga a una corsa verso servizi più efficienti, veloci e meno costosi, ma crea altresì una spinta autoctona all’innovazione[6] che va ben oltre le metriche stabilite da Pechino.

Partecipazioni e alleanze

Per osservare più da vicino questo scenario, vale la pena menzionarne alcuni degli attori principali. Le due imprese egemoni del mondo digitale cinese sono sicuramente Alibaba (valutata circa 401 miliardi di dollari) e Tencent Holdings (359 miliardi), che si contendono le principali piattaforme di pagamento: Alipay (54% dei pagamenti mobili a inizio 2018) e Tenpay (40%, ma in forte crescita). Obiettivo primario dei due gruppi è conquistare una massa critica di utenti e affermare lo standard definitivo a cui consumatori ed esercenti possano affidarsi, spingendo fuori dal mercato il competitor. La morfologia dello scenario e-commerce, un mercato da un trilione di dollari, riflette tale tensione. Leader indiscusso nell’e-commerce cinese è Alibaba, grazie ai due marketplace Taobao (C2C) e Tmall (B2C) che costituiscono a circa il 60% degli acquisti online in Cina.[7] Il rivale più credibile di Alibaba è JD.com, piattaforma B2C che ha differenziato la sua offerta offrendosi come intermediario di prodotti di alta fascia (specialmente per l’elettronica di consumo) mettendo a punto un velocissimo servizio di consegna (meno di 24 ore), una curata assistenza postvendita e un’infrastruttura logistica altamente tecnologica di cui è interamente proprietario. JD.com ha aumentato il proprio capitale grazie a un funding round da parte di Tencent, che controlla oggi il 18% dell’azienda.[8]

Da giugno 2018, anche Google ha fatto il suo ingresso nell’arena e-commerce cinese con un investimento in JD.com del valore di 550 milioni di dollari, circa l’1% della piattaforma. Obiettivo di Google e JD.com è aggregare il know-how tecnologico e, soprattutto, logistico, ambito in cui JD.com su muove già alla frontiera e che ha permesso all’azienda di conquistare il 25% del mercato. Con parter del calibro di Google, Tencent, ma anche partecipazioni di retailer tradizionali come Walmart, JD.com si candida a essere un competitor formidabile in grado di muoversi velocemente e strategicamente nello scacchiere e-commerce domestico e internazionale. I dati dimostrano che nell’ultimo anno Alibaba ha ridotto sostanzialmente la sua quota di mercato a favore di JD.com. Altre piattaforme e-commerce come Xiaohongshu (ecosistema Alibaba) e Pinduoduo (ecosistema Tencent), fondate rispettivamente nel 2013 e 2015, hanno superato i 100 milioni di utenti nel 2018.

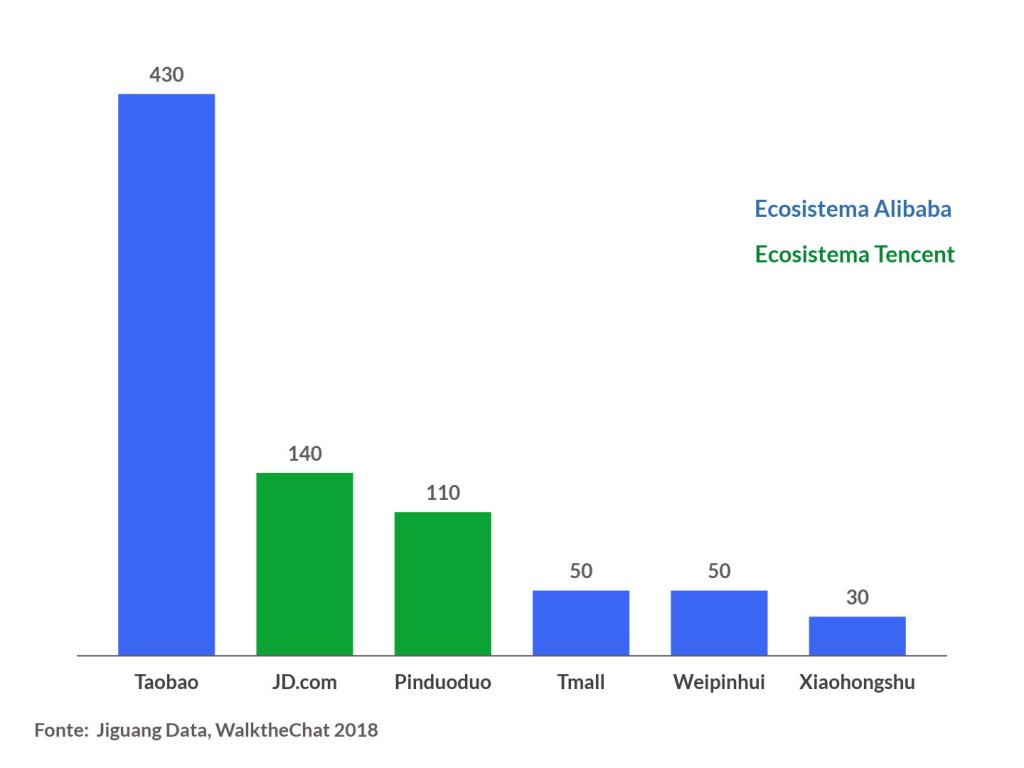

Figura 1. Utenti delle principali piattaforme e-commerce in Cina, milioni di individui

Nel grafico sono indicati gli “utenti attivi al mese” delle principali piattaforme e-commerce. Taobao, Tmall, Weipinhui (Vipshop) e Xiaohongshu (Little Red Book) fanno parte dell’ecosistema Alibaba, ovvero sono integrate nel sistema di pagamento Alipay e sono interamente o parzialmente partecipate dal gruppo di Hangzhou. JD.com e Pinduoduo fanno invece parte dell’ecosistema di Tencent: sono pienamente compatibili con WeChat e Tenpay e sono partecipate dal colosso di Shenzhen.

La competizione tra Alibaba e Tencent non si manifesta solo nei servizi di pagamento e nell’e-commerce, ma anche nella mobilità e nel lifestyle, ovvero in quei servizi che spaziano dai ristoranti all’intrattenimento. Il più grande aggregatore di servizi online-to-offline al mondo è Meituan-Dianping (MD), nato da una fusione tra Meituan (acquisti di gruppo) e Dianping (recensioni di ristoranti e hotel). Oggi, MD è cresciuto fino a diventare un aggregatore che comprende consegne a domicilio, vendita di biglietti per cinema, teatri e musei, acquisti di gruppo, servizi personalizzati di marketing per gli esercenti e, attualmente in fase di lancio, car-sharing.[9] Finanziato in parte da Tencent, MD vale oggi circa 50 miliardi di dollari, dopo una offerta pubblica sulla borsa di Hong Kong dal valore di 4.2 miliardi di dollari.[10]

Le super-piattaforme

Grazie alla collaborazione con Tenpay, MD ha ampliato la sua presenza in maniera aggressiva distribuendo gli scanner per i pagamenti mobili agli esercenti, abbattendo i costi delle transazioni, e proponendo un’infinita serie di offerte per i consumatori. In parallelo alla crescita di MD, Alibaba ha inglobato il sevizio di food delivery Ele.me, rilevato per 9.5 milioni di dollari, direttamente dentro la piattaforma di pagamento Alipay. Così come per MD, accessibile all’interno di WeChat tramite i cosiddetti “mini-program”, per accedere a Ele.me non è più necessario cambiare applicazione. Rimanendo all’interno dell’ecosistema di Alipay si può ordinare, pagare, leggere e scrivere recensioni, andando così ad alimentare il pool di dati a disposizione di Alibaba. Il gruppo di Jack Ma ha investito un ulteriore miliardo di dollari per acquisire il terzo grande player nel food delivery, Baidu Waimai, creando un gigante delle consegne che scavalca per dimensioni il servizio delivery di MD. L’arena del bike-sharing non è esente dalla lotta tra le piattaforme dei giganti tech. Alibaba e Didi Chuxing hanno partecipazioni importanti in OFO. Il gruppo di Jack Ma ha investito nella bike-sharing gialla oltre 860 milioni di dollari, portando OFO all’interno dell’ecosistema di pagamento Alipay. La rivale di OFO, Mobike, è supportata da Tencent (grazie a un incremento di capitale di circa 600 milioni di dollari) e da MD.[11]

Il mondo dei social network rappresenta un altro segmento dove l’ascesa di attori emergenti è veloce e imprevedibile. Un esempio è il successo di Bytedance, proprietario dell’aggregatore di notizie (alimentato dall’intelligenza artificiale) Jinri Toutiao. Forte di 120 milioni di utenti attivi al giorno, Toutiao ha a sua volta acquisito applicazioni basate su realtà aumentata (FaceU), live-streaming (Musical.ly) e visual stories (Flipagram). In particolare, Bytedance è lo sviluppatore di Douyin, piattaforma di mini-video, commercializzata oltreoceano col nome di Tik Tok. L’inarrestabile successo di tra il pubblico giovanissimo ha fatto di Douyin la prima app per numero di download all’interno dell’Apple Store, superando Facebook, Youtube e Instagram, e insinuando l’egemonia di piattaforme ben più consolidate come WeChat stesso.[12] Data la pervasività degli ecosistemi online, facilitare o scoraggiare l’accesso da una piattaforma all’altra diventa strategico. WeChat da solo occupa oltre 1/3 del tempo di utilizzo degli smartphone in Cina, garantendo un vantaggio di posizionamento e attenzione del consumatore formidabile. Nel giugno 2018, Tencent ha censurato la condivisione di video di Douyin all’interno di WeChat, in una mossa interpretata da alcuni osservatori come un tentativo di difesa dell’attuale primato.[13] Ciononostante, gli utenti di Douyin sono quadruplicati nel corso del 2018.

Come osserva Jeffrey Towson,[14] professore di business strategy alla Peking University, l’aggregazione di funzioni e servizi da parte di grandi corporation nel mondo software è una dinamica comune e non deve sorprendere. Le imprese digitali, una volta raggiunta una dimensione globale, tendono a espandere i loro servizi orizzontalmente in molteplici segmenti di mercato. In Cina, commenta Towson, questo fenomeno si è spostato anche nel mondo fisico (offline) tramite un connubio tra applicazioni software e fruizione di beni, servizi ed esperienze, come il bike-sharing, la logistica, l’intrattenimento e i viaggi. Questi enormi marketplace integrati che comprendono sia online che offline, e che sono inoltre potenziati dall’intelligenza artificiale e dalle tecnologie big data, costituiscono quello che in Cina è stato definito “new retail”. In tutto ciò, il governo cinese ha un ruolo abilitante piuttosto che di guida o di traino. Per fare un esempio, l’innovazione nei sistemi di pagamento, che ha rivoluzionato in svariati ambiti la vita e il consumo dei cinesi e l’intera economia domestica, non era in origine un target degli obiettivi di sviluppo tecnologico statali. Eppure, dall’esordio di Alipay, l’utilizzo del QR code è cresciuto esponenzialmente e capillarmente, travolgendo il consumer market più grande al mondo in una spirale virtuosa di competizione, innovazione e imitazione.

Figura 2. Servizi e brand associati ai cinque maggiori ecosistemi digitali in Cina

Fonti: Crunchbase, TechNode, Tencent Holdings, Alibaba Group, 36 Kr, SCMP, CBInsights.

Nella tabella sono indicate le imprese controllate o partecipate da uno dei giganti tech di riferimento. Secondo CBInsights, Baidu, Alibaba; Tencent e JD.com hanno investimenti nel capitale di almeno il 46% degli unicorni (imprese valutate oltre un miliardo di dollari) in Cina. Nel resto dell’Asia, gli stessi quattro gruppi hanno partecipazioni nel 41% degli unicorni (CBInsights, 2017).

Uno scenario dinamico e in evoluzione

La battaglia tra le piattaforme cinesi ci segnala che ci troviamo di fronte a uno scenario tecnologico e digitale concorrenziale ed estremamente competitivo. Dirigismo statale e incentivi allo sviluppo tecnologico spiegano solo una parte del fenomeno. Per quanto riguarda l’intelligenza artificiale, e di conseguenza la digitalizzazione, non siamo più nell’era delle scoperte rivoluzionarie, ambito in cui l’occidente domina tutt’ora la scena, ma nell’era dell’implementazione e in quella dei dati, come ha ben sintetizzato Kai-Fu Lee.[15] Una volta che le tecnologie abilitanti sono state inventate (perlopiù in Silicon Valley), a fare la differenza sono i business model che da queste vengono creati e i volumi di dati da essi generati. E in questo processo, nulla è paragonabile al fertilissimo milieu cinese di nuove startup, nuovi servizi, nuovi modelli di business, volumi di dati in esponenziale crescita. I migliori scienziati al mondo sono tutt’ora negli Stati Uniti, ma l’era dell’implementazione rende questo elemento secondario. L’innovazione digitale in Cina avviene a ritmi velocissimi e su scala mai vista: migliaia di startup nascono e muoiono ogni mese, nuovi prodotti vengono testati e migliorati grazie a velocissimi cicli di sviluppo-feedback-aggiornamento, alimentati da milioni di iterazioni. Le barriere all’ingresso per entrare nel gioco sono ormai minime.

Nonostante l’altissima mortalità delle startup, questa dinamica è efficientissima a livello macro, producendo pochi ma chiari vincitori dopo fasi di sperimentazione e lancio sul mercato, seguendo una logica winner-takes-all. Ogni nuova innovazione nel mondo digitale (messaging, e-commerce, pagamenti mobili, localizzazione, big data, servizi AI-driven, ecc.) apre una finestra di opportunità in cui nuovi attori possono emergere e affiancarsi a quelli già dominanti, prima che l’arena, tramite la partita delle acquisizioni e delle partecipazioni, si riassesti secondo un nuovo equilibrio. In questo quadro così dinamico, anche le policy e il sistema legale sembrano evolvere, ma sempre inseguendo questi trend e mai anticipandoli. Affinché le imprese europee abbiano qualche opportunità di competere con i giganti tech cinesi nell’arena globale, il primo passo è sfatare il mito consolatorio di una Cina che non sa competere e innovare, e chiedersi se – in molti ambiti strategici per il nostro futuro – non vi sia invece qualche lezione da apprendere.

[1] Nel novembre 2018, Alibaba ha firmato un accordo di sponsorizzazione e fornitura con l’UEFA per il periodo 2018-2026. Nel quadro dell’accordo, oltre alla visibilità del brand, Alipay diventerà lo strumento di pagamento online ufficiale di competizioni calcistiche internazionali come EURO 2020, EURO 2024 e di altri tornei nazionali sotto l’egida dell’UEFA.

[2] Nel settembre 2018, Agenzia Ice e Alibaba Group hanno lanciato “helloITA”, una piattaforma per la promozione e la vendita di prodotti italiani nel mercato cinese. helloITA permette alle imprese italiane di aprire uno store virtuale su Tmall, avvantaggiandosi dunque di un canale d’accesso preferenziale ai consumatori cinesi, e usufruire dei servizi di marketing del gruppo Alibaba. helloITA è la prima “piattaforma-paese” inaugurata da Alibaba.

[3] La vulgata tende ad assegnare alle aziende cinesi etichette poco lusinghiere: violatrici di privacy e brevetti, carenti in innovazione, beneficiarie del sostegno e della protezione del governo cinese e, nel peggiore dei casi, veicoli della longa manus del Partito.

[4] Costruire un sistema di innovazione autoctona e sfidare il dominio tecnologico occidentale sono gli imperativi di politica industriale di questa leadership; basti pensare a Made in China 2025 (中国制造2025) o ai target stabiliti nel 13° Piano Quinquennale.

[5] McKinsey, China’s rising Internet Wave: Wired Companies, McKinsey Quarterly, 2015

PwC, E-commerce in China. The Future is Already Here, Total Retail, 2017

Kai-Fu Lee, AI Superpowers. China, Silicon Valley, and The New World Order, 2018

[6] Nel mondo digitale cinese queste innovazioni sono concentrate nelle modalità di utilizzo dei dispositivi mobi, di riconfigurazione della supply chain, di modelli di retail, di interfaccia-utente, personalizzazione e localizzazione dei servizi, per citare solo alcuni ambiti.

[7] L’11 novembre, “giornata dei single” in Cina, le piattaforme e-commerce di Alibaba hanno totalizzato 30,8 miliardi di dollari di vendite in sole ventiquattro ore, battendo il record del 2017, sempre di Alibaba, di 24 miliardi di dollari. Tuttavia, la crescita delle vendite di Alibaba nel Singles’ Day ha subito un rallentamento rispetto agli anni precedenti, segnale dell’intensificarsi della competizione con le altre piattaforme e-commerce come JD.com e Pinduoduo.

[8] Non è un caso che su JD.com non sia possibile pagare con Alipay; non solo se ne scoraggia l’uso a favore di Tenpay, ma si impedisce l’appropriazione dei preziosissimi dati di consumo degli utenti, che andrebbero ad alimentare i già potentissimi algoritmi del gruppo Alibaba.

[9] MD ha annunciato nel 2018 di voler lanciare la propria piattaforma di car-sharing sfidando Didi Chuxing, che detiene oggi il 75% del mercato.

[10] Bloomberg, Meituan Raises $4.2 Billion in IPO Priced Toward Top, 13/09/2018

[11] La lotta per conquistare quote di mercato, anche qui è stata caratterizzata da prezzi al ribasso, e-coupon e le onnipresenti hongbao (红包), al punto che molti osservatori hanno messo in discussione la reale capacità di monetizzazione delle due compagnie. Emerse a una velocità vertiginosa nel 2016 e 2017, oltre venti piattaforme di bike-sharing sono nate e fallite nell’arco di due anni, tra cui Bluegogo, il terzo player per quota di mercato in Cina.

[12] Il successo di Douyin è tale che alcuni brand del lusso hanno già stretto collaborazioni con gli influencer più attivi e pianificato sistemi di rewards per la promozione dei propri prodotti.

[13] Tencent, che ha investito milioni di dollari nella competitor Kuaishou, non è nuova a questo tipo di strategia. Infatti, WeChat ha anche reso incompatibile la condivisione delle pagine di Taobao e Tmall.

[14] in Borak M. How Meituan Dianping became China’s super-platform for services, TechNode, 27/06/2018

[15] K. Lee, cit., 2018, p. 13

“The conference is the outcome of one year of meetings within the New Technologies for Peace working group. During our gatherings, scholars, diplomats, experts... Read More

Copyright © 2024. Torino World Affairs Institute All rights reserved